鸽派美联储,股市火箭式上升,仍需谨慎审视

本周三美联储如期加息了0.25%,但出乎意料地并没有表示打压近期上涨的股市。这直接导致全球股市飙升。不仅那些与更愿意承担风险以及对利率和经济更加乐观的科技股。更多的非高品质股票也参与进来。股市水涨船高。这些都是以更具防御性的股票为代价。去年表现一直很好的防御型板块今年以来表现平平。

预计今后几周股市还会持续上涨,尤其是波动性较高的周期性股票的强势看起来有望继续。建议大家不要过于追捧涨势,可以适当给增长型股票建仓,但同时要保留很大比例在防御性板块,因为高通胀依然是今年的主旋律之一。

美国

本周市场回顾:

本周五标准普尔500指数以4136.48收盘,较上周上涨1.62%。一月份上涨6.2%。

道琼斯工业平均指数以33926.01收盘,较上周下跌0.15%。一月份上涨2.8%。

纳斯达克综合指数以12006.95收盘,较上周上涨3.31%。一月份上涨10.7%,创下去年7 月以来的最佳月度表现。

10 年期美国国债收益率周五为3.519%。

衡量市场波动短期预期的VIX指数周五为18.33。

就业数据

周五美国发布的1月份非农就业报告显示,就业人数增加51.7万,远高于市场预期的 18.7 万,创下 2022 年 7 月以来的最大增幅。失业率降至 3.4%,而预期为 3.6%,这是自 1969 年 5 月以来的最低失业率。报告发布后市场暴跌,道琼斯工业平均指数期货下跌约 200 点。

1月份工资水平也有可观的增长。 平均时薪增长 0.3%,与预期相符,同比增长 4.4%,高于预期 0.1 个百分点,但略低于 12 月份 4.6% 的增幅。

分析和展望:

1月份股市

股市在 2023 年开局相当喜人。标准普尔 500 指数和道琼斯指数在 1 月份分别上涨 6.2% 和 2.8%,这是四个月中的第三个上涨月份。 纳斯达克综合指数本月上涨 10.7%,创下 7 月以来的最佳月度表现。强劲的 1 月对市场来说可能是一个好兆头,并可能预示着接下来几个月的持续上涨。从历史数据来看,一般来讲,一年中1月份如果股市表现很好,那么那一年的股市最后以上升收盘。

本周股市

周一股市走低,暂停了 1 月份的涨势。周二,强劲的收益和令人鼓舞的通胀数据推动标准普尔 500 指数创下 2019 年以来最好的 1 月份表现。美联储周三加息25个基点,并承认通胀下降,推动了股市上涨。此外,优于预期的Meta第四季度业绩带动了标普500指数和以科技股为主的纳指收高。

标普 500 指数周四升至五个月以来的最高水平,纳指上涨至9 月以来的最高水平。 周四收盘后,苹果、Alphabet、亚马逊公布的财报均不如人意,引发了投资者对科技股结构性增长放缓的担忧。周五开盘前,苹果股价跌约3%,Alphabet和亚马逊跌约5%,回吐了Meta发布财报后的升幅。

周五,在数据显示就业快速增加后,美国股市下跌,加剧了人们对美联储可能在更长时间内维持高利率以抗击通胀的担忧。

周三,美联储一如市场预期宣布加息0.25%,使其达到 4.5%-4.75% 的目标区间,为 2007 年 10 月以来的最高水平。这是自 2022 年 3 月开始的第八次加息,去年12月和11月美联储分别加息50个基点和75个基点。

鲍威尔表示,美联储最终可能会低于官方 12 月份预测的水平或超过该水平,具体取决于通胀下降的速度,与他最开始的鹰派态度大不相同。通货膨胀虽有所缓解,但仍处于高位,仍然需要更多的证据来证明通胀在持续下降。如果通胀遵循官员预期的路线,美联储将按计划将关键利率上调至 5% 至 5.25% 的区间,然后暂停加息。 这将需要在 3 月和 5 月再加息两次 25 个基点。

在会议后的记者招待会上,鲍威尔对近几个月股市上涨和债券收益率下降等金融环境放松的问题的回答令投资者感到鼓舞。由于鲍威尔首次表示通货紧缩已经开始发生,而且出人意料地并没有表示要打压最近上涨的股市,这也就是本周股市全面飙升的根本原因。

财报

在报告第四季度收益的标准普尔 500 指数成份股公司中,近 70% 的公司超出了华尔街的预期。 根据Refinitiv 的估计,分析师现在预计标准普尔 500 强公司本季度的收益将下降 2.7%。

市场趋势

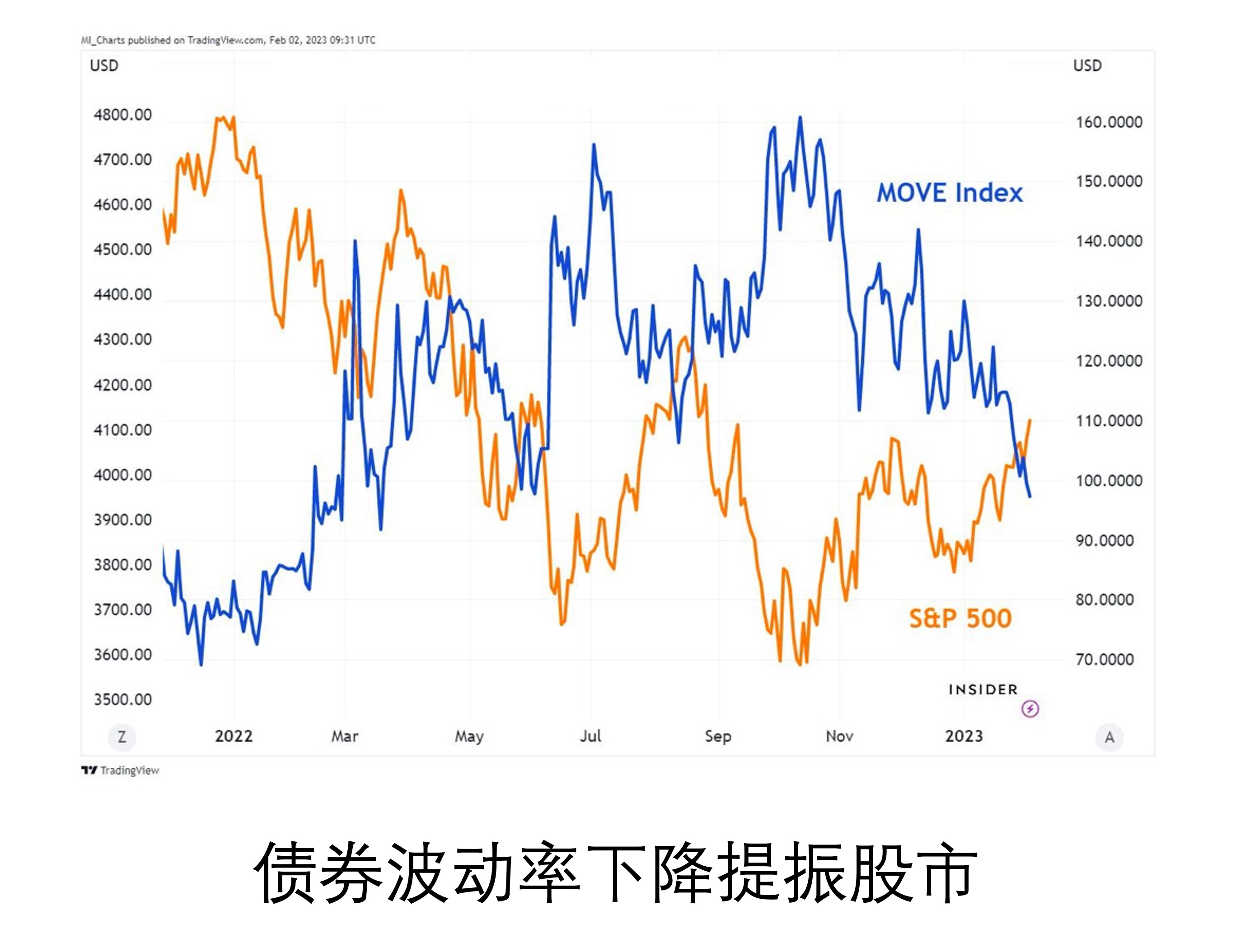

预计未来几周到3月底,股市可能仍然呈牛势趋势。首先,衡量美国债券市场未来波动性的指标(ICE BofA MOVE 指数)已成为跨资产类别交易员追踪利率动荡的综合指标。

该指数延续了从 10 月份开始的急剧下滑趋势,现在已经跌至 3 月份的最低点,当时美联储开始了自 1980 年代以来最激进的加息。 在联储周三加息后,该指数继续下跌。现在它呈现出越来越令人放心的趋势,支撑了股市的乐观情绪。

下图显示了过去一年美国标准普尔 500 指数的轨迹如何与 MOVE 指数的轨迹几乎完美相反,直到本周的走势,债券波动率下降提振股市。

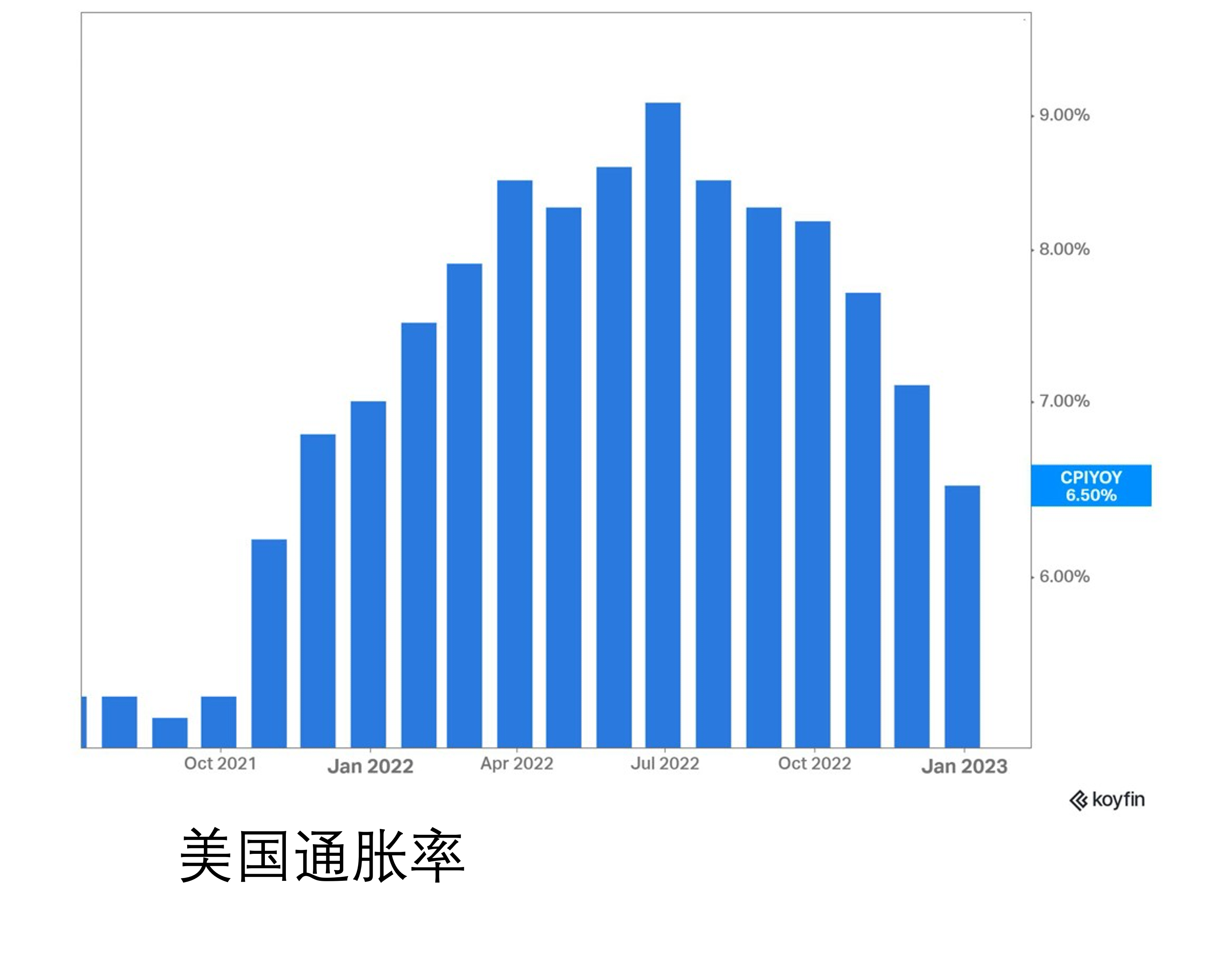

其次,美国的年通胀率从 2022 年年中的 40 年高点 9.1% 降至 12 月的 6.5%,为一年多以来的最低水平。

最后,从技术上来讲,周四标准普尔 500 指数的 50 日移动均线突破 200 日移动均线,这一形态称为“黄金交叉”,被许多投资者视为近期的看涨技术信号。

尽管许多金融机构和市场专家近几个月警告说经济衰退即将来临,股市将更加痛苦。 包括美国银行和摩根士丹利在内的一些美国顶级银行预测,今年股市可能暴跌 20% 以上。但历史数据显示,在“黄金交叉”之后,美国股市持续上涨,尤其是在 2020 年、2019 年和 2016 年。

美国通胀水平稳步下降、就业市场数据依然坚挺、中国重新开放经济的举措以及能源市场压力缓解的迹象,都对近几周投资者情绪的改善做出了重大贡献。标普500指数今年迄今已上涨了近 8.17%, 这是自 2019 年以来的年度最佳开局。

本周市场回顾:

本周五S&P / TSX综合指数以20758.34收盘,较上周上涨0.21%。一月份上涨7.1%。

周五1加元兑0.7463美元;1加元兑5.0561人民币。

分析和展望:

根据加拿大统计局周二公布的数据,11 月份实际国内生产总值增长 0.1%,初步估计 12 月份几乎没有变化。 根据 12 月份的数据,第四季度经济的年化增长率为 1.6%,该数据将在 2 月底更新。第四季度的增长强于加拿大央行和几位金融分析师的预期。然而,势头明显减弱。 第二季度经济年化增长率为 3.2%,第三季度为 2.9%。

随着加拿大央行提高利率以抑制高通胀,加拿大经济正在迅速放缓,这是今年潜在经济衰退的前奏。加拿大央行预计经济将在 2023 年上半年停滞不前,但Bay Street 的许多分析师预测的结果显示,不排除温和衰退的可能性。

加拿大央行行长 Tiff Macklem 在上周的新闻发布会上表示,可能会有两三个季度的小幅负增长或正增长,所以这可能是一次温和的衰退,而不是严重的收缩。

房地产市场

多伦多房地产市场的销售量降至自大流行第一个月以来的最低速度,因为购房者正面对15 年来最高的借贷成本。房屋基准价格比 12 月份小幅下跌 0.2%,至约 108 万加元,较上年同期下降 14%。

中国大陆和香港

本周市场回顾:

本周五上证指数以3263.41收盘,较春节前微跌0.04%。一月份上涨5.4%。

沪深300指数以4141.63收盘,较春节前下跌0.95%。一月份上涨7.4%。

恒生指数以21660.47收盘,较上周下跌4.53%。一月份上涨10.4%。

本周五1美元兑6.7751人民币。

分析和展望:

本周A股主要股指涨跌互现,波动不大,进入整固阶段。不过,国盛证券认为,短期震荡或许是不错的逢低布局机会。

该机构表示,当前市场情绪较为活跃,投资者信心得到修复,短期指数或许会在关键点位需要震荡休整,但整体市场预期相较去年更加积极乐观,短期震荡或许是不错的逢低布局机会。

由于投资者担心短期收益和估值以及本币走软,香港股市下跌,周五该指数一度跌逾2%,触及两周低位,周线结束六连升。继前六周累计上涨 17% 后,本周跌幅接近 5%。

从1月30日春节假期结束以来,市场上每天都在出售股票。沪港通数据显示,截至周五中午,内地基金卖出了价值超过 6.04 亿港元(7700 万美元)的香港上市股票,本周净卖出量达到 175 亿港元。在周五的逆转之前,恒生指数已经从10月底的低点上涨了约 50%,市值增加了 1.5 万亿美元。

根据研究公司 Alpine Macro 的数据,上个月对基金经理的调查显示,增持中国股票一直很热门。这引发了“反向危险信号”并增加了近期受挫的风险。

中国在岸股市上周进入牛市区域,随后在喜忧参半的经济数据中迅速下挫。 根据高盛的数据,全球对冲基金已将其在中国股票的敞口重建至接近历史最高水平,这表明市场已经超买且人满为患。所以,短期调整对市场来说是合理且健康的,当前投资者情绪过于乐观。

国际市场

本周市场回顾:

本周五,日经225指数以27,511.60收盘,较上周上涨0.47%。一月份上涨4.7%。

本周五,德国DAX 30指数以15,476.43收盘,较上周上涨2.15%。一月份上涨8.7%。

本周五,英国FTSE 100指数以7901.8收盘,较上周上涨1.76%。一月份上涨4.3%。

经济数据

欧元区1月制造业采购经理指数(PMI)终值为48.8,与预期及初值相同。德国1月制造业PMI终值从去年12月的47.1升至47.3,市场预期为47。法国1月制造业PMI终值上升至50.5,高于去年12月的终值49.2,但低于50. 8的初值。英国1月制造业PMI终值为47,预期为46.7。

分析和展望:

周四,欧洲央行和英国央行如预期分别宣布加息0.5%。不过,英国央行对通胀采取了更加鸽派的基调。

英国央行行长贝利表示,正见到通胀已经转向的初步迹象,但要宣布胜利还为时过早,因为通胀压力仍在。

Disclaimer 免责声明

本文稿中包含的信息仅供参考,并不旨在提供特定的投资,保险,财务,税务或法律的建议。文稿可能包含有关经济和投资市场的前瞻性陈述。前瞻性陈述并非对未来业绩的保证,鼓励您在做出任何投资决定之前,仔细考虑风险,并咨询有关专业人士。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47