债市早报:12月金融数据出炉,信贷恢复同比多增但债券融资拖累社融

金融界1月11日消息 金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时的债市信息。

【内容摘要】1月10日,资金面明显收敛,主要资金利率全线上行;银行间主要利率债收益率普遍明显上行;奥园集团拟将原定于2月6日支付的“20奥园02”10%利息推迟至8月6日,花样年公告清盘呈请聆讯日期押后至2月27日,附属公司押后至1月16日,"20佳源创盛MTN001"延期3年,增加附第1年、2年末利率调整及回售选择权;转债市场指数小幅下跌,转债个券多数上涨;海外方面,各期限美债收益率普遍上行,主要欧洲经济体10年期国债收益率普遍上行。

一、债市要闻

(一)国内要闻

【年末信贷恢复多增,债券融资严重拖累社融】1月10日,央行公布数据显示,2022年12月新增人民币贷款1.4万亿,高于上月的1.21万亿,同比多增2665亿;12月新增社会融资规模1.31万亿,不及上月的1.99万亿元,同比大幅少增1.05万亿。12月末,广义货币(M2)同比增长11.8%,增速比上月末低0.6个百分点;狭义货币(M1)同比增长3.7%,增速比上月末低0.9个百分点。

点评:整体上看,在政策面加大宽信用力度带动下,12月信贷恢复同比多增,但受债券融资拖累、特别是在企业债券融资大幅为负影响下,社融同比大幅少增。这表明当前宽信用过程主要由政策面驱动,各类市场主体自主融资需求有待进一步激活。货币供应量方面,12月理财产品大规模赎回效应缓和,M2增速高位回落,地产低迷叠加疫情扰动企业经营,M1增速低位下行;当月M2-M1增速差扩大,表明宽信用对实体经济的提振效应有待进一步释放。

【央行、银保监会:各主要银行要合理把握信贷投放节奏,适度靠前发力】1月10日,央行、银保监会联合召开主要银行信贷工作座谈会,研究部署落实金融支持稳增长有关工作。会议指出,各主要银行要合理把握信贷投放节奏,适度靠前发力,进一步优化信贷结构,精准有力支持国民经济和社会发展重点领域、薄弱环节。要加强跟踪监测,及时跟进政策性开发性金融工具配套融资,延续发挥好设备更新改造专项再贷款和财政贴息政策合力,力争形成更多实物工作量。要继续用好碳减排支持工具、支持煤炭清洁高效利用专项再贷款、科技创新再贷款、交通物流专项再贷款等结构性货币政策工具,不断完善对重点领域和薄弱环节的常态化支持机制。用好普惠小微贷款支持工具等优惠政策,加力支持小微市场主体恢复发展。当前还要全力支持重点医疗物资生产保供企业的合理资金需求。

会议明确,要有效防范化解优质头部房企风险,实施改善优质房企资产负债表计划,聚焦专注主业、合规经营、资质良好、具有一定系统重要性的优质房企,开展“资产激活”“负债接续”“权益补充”“预期提升”四项行动,综合施策改善优质房企经营性和融资性现金流,引导优质房企资产负债表回归安全区间。会议强调,要配合有关部门和地方政府扎实做好保交楼、保民生、保稳定各项工作,运用好保交楼专项借款、保交楼贷款支持计划等政策工具,积极提供配套融资支持,维护住房消费者合法权益。要落实好16条金融支持房地产市场平稳健康发展的政策措施,用好民营企业债券融资支持工具,保持房企信贷、债券等融资渠道稳定,满足行业合理融资需求。

【国家发改委发布企业中长期外债审核登记管理办法】国家发改委1月10日正式发布《企业中长期外债审核登记管理办法》,明确将企业借用中长期外债管理改为审核登记制。从具体规定看,《办法》细化审核登记程序,包括进一步明确审核登记的申请时点、主体、途径、材料等要求,规范申请变更的适用情形和办理流程;以信息披露为核心,压实各方主体责任,提高申报材料的真实性、准确性、完整性;完善外债审核登记网络系统,企业外债审核登记申请、信息报送等主要环节均可以通过网络系统来进行,更大程度帮助企业提高效率、减轻负担。同时,《办法》创新和丰富事中事后监管。发改委有关部门负责人指出,未来将联合有关部门和地方发展改革部门建立协同监管机制,通过在线监测、约谈函询、抽查核实等方式开展监督管理。《办法》还对管理范围和外债募集资金用途做了调整。此外,《办法》进一步引导企业加强外债风险管理,对企业合理控制外债规模、强化外债风险意识、加强外债风险管理等提出指导性意见和要求。科学设计审核登记申请报告有关内容要求,引导企业合理审慎决策,在申请环节即树立风险管理意识、制定风险防范措施,推动企业外债风险防范“关口前移”。

【最高法:严厉打击金融市场各类“逃废债”行为】1月10日,全国法院金融审判工作会议以视频形式召开,最高人民法院党组书记、院长周强出席会议并讲话。周强强调,要坚定不移促进金融服务实体经济,加大对服务实体经济的创新金融产品支持力度,推动解决中小微企业融资难融资贵问题,保护和规范民间借贷,服务多层次资本市场建设,切实保护金融消费者和中小投资者合法权益。坚定不移助力防范化解金融风险,保持惩治金融犯罪高压态势,依法提高金融市场违法违规成本,会同金融监管部门等健全防范化解金融风险工作机制,切实维护经济金融和社会大局稳定。坚定不移服务深化金融体制改革,严格落实将各类金融活动依法全面纳入监管的要求,支持和推动金融监管机构依法履行监管职责,严厉打击金融市场各类“逃废债”行为,切实提振金融市场信用信心,服务金融市场健康发展。

(二)国际要闻

【鲍威尔强调美联储独立性的重要性,称恢复物价稳定需采取短期内不受欢迎的行动】1月10日,美联储主席鲍威尔在斯德哥尔摩的一个论坛上就央行独立性发表简短评论。鲍威尔并未直接置评FOMC货币政策,也没有谈及美国经济形势。他在讲话中提到,物价稳定性是一个健康经济体的基石。恢复物价稳定性这个目标需要采取一系列短期内并不受人欢迎的行动,因为美联储需要加息来放缓经济。鲍威尔认为,在没有直接的政治控制下,美联储的决策可以不考虑短期政治因素,从而采取必要的措施。鲍威尔表示,他相信在美国的大背景下,货币政策独立性的好处已得到充分理解和广泛接受。对监管机构的独立性授予应该“极其罕见、明确、严格限制,并仅限于那些明确需要保护免受短期政治考虑的问题”。

【世界银行下调2023年全球经济增长预期】1月10日,世界银行下调2023年全球GDP预期至增长1.7%,去年6月该机构预测今年全球经济将增长3.0%,同时,世界银行还下调了2024年的全球经济增长预期。世行认为,持续的通货膨胀和更高的利率是主要原因,此外,地缘冲突及投资下降也在拖累全球经济增长,同时警告了经济衰退风险。分地区来看,世界银行预计,2022年美国全年GDP增速将为1.9%,和6个月前的预测相比下降0.6个百分点,2023年和2024年的GDP增速预期分别调降1.9个百分点和0.4个百分点至0.5%和2.7%;2022年欧元区GDP增速和6个月前的预期相比,调增0.8个百分点至3.3%,预期今明两年欧元区的经济增速分别为0%和1.6%,比6个月前分别下调1.9个百分点和0.3个百分点。

(三)大宗商品

【国际原油价格微幅收涨,NYMEX天然气价格下跌】1月10日,WTI 2月原油期货收涨0.49美元,涨幅0.65%,报75.12美元/桶;布伦特3月原油期货收涨0.45美元,涨幅0.56%,报80.10美元/桶;NYMEX 2月天然气期货收跌7.44%,报3.639美元/百万英热单位。

二、资金面

(一)公开市场操作

1月10日,央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了20亿元7天期逆回购操作,中标利率为2.0%。Wind数据显示,当日有640亿元逆回购到期,因此当日净回笼资金620亿元。

(二)资金利率

1月10日,资金面明显收敛,主要资金利率全线上行,隔夜利率重回1%上方:DR001上行46.82bps至1.131,DR007上行22.32bps至1.926%,14天利率因跨春节继续上行,其他期限利率亦小幅上行。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

1月10日,资金面明显收敛叠加当日公布的金融数据显示12月信贷表现不错,银行间主要利率债收益率普遍明显上行。截至北京时间20:00,10年期国债活跃券220025收益率上行3.75bp至2.8800%;10年期国开债活跃券220220收益率上行5.25bp报3.0100%。

数据来源:Wind,东方金诚

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动:

1月10日,9只地产债成交价格偏离幅度超10%。其中,“20旭辉03”跌超11%,“20旭辉01”跌超15%,“21旭辉03”“21旭辉02”跌超16%,“20旭辉02”跌超17%,“21旭辉01”跌超19%;“20宝龙MTN001”涨超11%,“21宝龙01”涨超17%,“17勒泰A2”涨40%。

1月10日,城投债成交价格整体相对稳定,3只债券成交价格偏离幅度超10%。其中,“15贵阳轨道可续期债”跌超11%,“17凤城河债01”跌超32%,“17洪湖城投债”跌超34%。

2. 信用债事件:

荣盛地产:民生银行公告,拟于1月13日召开“20荣盛地产MTN001”、“20荣盛地产MTN002”持有人会议,并审议表决相关议案。

佳源创盛:民生银行公告,"20佳源创盛MTN001"议案调整,本期债券延期3年,增加附第1年、2年末利率调整及回售选择权。

奥园集团:公司公告,拟于1月30日召开“20奥园02”2023年度第一次债券持有人会议。议案如经持有人会议通过,公司将原定于2023年2月6日支付“20奥园02”本期利息的10%推迟至2023年8月6日支付,即发行人将于2023年8月6日支付“20奥园02”本期利息的80%,至此本期利息全部兑付完成。

花样年:公司公告,清盘呈请聆讯日期押后至2月27日,附属公司押后至1月16日。

景业名邦:公司公告,2023年到期7.5厘优先票据交换要约提交届满,已根据交换要约有效地提交作交换且获接纳的现有票据(2023年到期7.5厘优先票据)为1.52亿美元,即尚未偿还现有票据全部本金总额。公司将寻求本金额合共为1.52亿美元的新票据于联交所上市。

正商集团:穆迪投资者服务公司已撤销正商集团有限公司的“B3”企业家族评级以及正商实业有限公司的“Caa1”高级无抵押评级。撤销前评级展望为“负面”。

中骏集团:据交易商协会孔雀开屏系统显示,厦门中骏集团有限公司关于发行2022年度第一期中期票据的注册报告项目状态为“完成注册”,金额15亿元;据募集说明书,本期中票其中不低于10.5亿元用于项目开发建设和购回或偿还中骏集团控股有限公司境外美元债券用途、不超过 4.5亿元用于补充流动资金。

红星美凯龙:公司公告近日收到红星控股通知,厦门建发股份有限公司正就以现金方式意向受让红星控股持有的公司不超过30%股份事宜进行商讨,建发股份实际控制人为厦门市人民政府国有资产监督管理委员会,该事项或涉及公司控制权变更。

(三)可转债

1. 权益及转债指数

【A股三大股指走势分化】1月10日,权益市场主要股指走势分化,上证指数震荡下探,小幅收跌0.21%,深证成指、创业板指震荡上扬,分别上涨0.49%、1.38%,两市成交额有所萎缩。当日,申万一级行业指数涨跌分化,汽车午后明显走强,商贸零售全天高位震荡,当日涨幅超过1%,表现较优;而非银金融、石油石化、银行、钢铁开盘后迅速震荡走弱,跌逾1%。

【转债市场指数小幅下跌】1月10日,转债市场主要指数开盘后迅速走弱,维持低位整荡,当日中证转债、上证转债、深证转债分别下跌0.26%、0.25%、0.29%。当日,转债市场成交额539.79亿元,较前一交易日增加18.71亿元。转债个券多数上涨,468只个券中123只上涨,342只下跌,3只持平。当日,新上市华宏转债开盘触及30%临停机制,最终收涨30%,受正股大涨提振,岭南转债上涨12.01%,嵘泰转债上涨5.30%,强联转债、小康转债涨超4%,表现不俗;当日,溢利转债深跌12.13%,估值明显压缩,拓尔转债下跌5.36%,孚日转债下跌4.48%,回调较为明显。

2. 转债跟踪

1月10日,华宏转债上市,汇通转债拟于1月11日上市。

1月10日,瑞丰农商行拟发行不超50亿元A股可转债获浙江银保监局批准。

1月10日,科蓝转债公告不下修转股价格,同时自本次董事会审议通过次一交易日起至2023年3月5日,若再次触发下修条款,将再次召开董事会决议是否行使下修权利;核建转债、漱玉转债、国城转债公告预计触发转股价向下修正条款。

1月10日,上能转债公告不行使提前赎回权,且自2023年1月11日起至2023年4月11日如再次触及有条件赎回条款,公司均不行使提前赎回权利;英联转债公告预计满足赎回条件。

(四)海外债市

1. 美债市场:

1月10日,各期限美债收益率普遍上行。其中,2年期美债收益率上行5bp至4.24%,10年期美债收益率上行8bp至3.61%。

数据来源:iFind,东方金诚

1月10日,2/10年期美债收益率利差倒挂幅度收窄3bp至63bp;5/30年期美债收益率利差扩大2bp至2bp。

1月10日,美国10年期通胀保值国债(TIPS)损益平衡通胀率小幅上行2bp至2.24%。

2. 欧债市场:

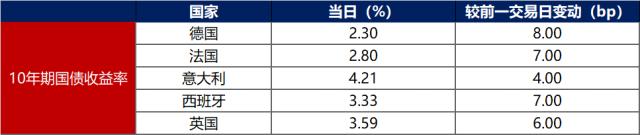

1月10日,主要欧洲经济体10年期国债收益率普遍上行。其中,德国10年期国债收益率上行8bp至2.30%,法国、意大利、西班牙、英国10年期国债收益率分别上行7bp、4bp、7bp和6bp。

数据来源:iFind,东方金诚

中资美元债每日价格变动(截至1月10日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56