Mysteel参考丨多重因素助推冷轧板卷价格回升

概述:2022年钢市整体经历了高位回落态势,截止12月下旬,Mysteel钢材综合指数为4297,较2021年同期下跌13.66%;冷轧板卷指数为4509,较2021年同期下跌15.99%。就目前钢价水平而言,基本处于中等水平,既所谓“上下相对平衡”状态,冷轧品种2022年以来,由于前期需求不佳,价差也处于品种偏低水平。那么,年关已至,伴随基本面正逐步改善,多种市场因素或有利于冷轧的价格回升,本文将做简单分析。

一、价格“底”基本形成

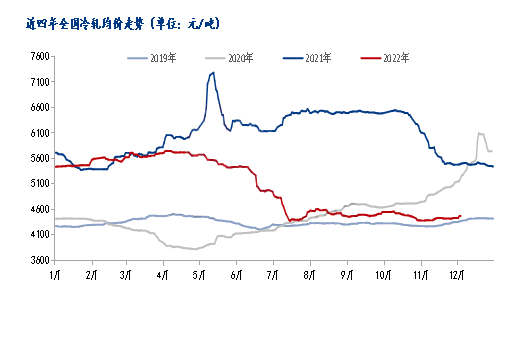

图1:近四年全国冷轧均价走势图(单位:元/吨)

数据来源:钢联数据

2022年冷轧市场的整体走势可简单概括为“前高后低、重心下移”,年初需求有所回升,市场好转带动价格上扬,价格高点为4月5747元/吨;二季度开始,现货出现松动回调,特别是6月表现明显;三、四季度,在需求不及预期的现实下,价格下跌后进一步震荡调整,价格低点为11月4382元/吨;就全年来看,年末价格较年初跌幅近900元/吨。

从图1可以看出,三、四季度价格一直处于磨底阶段,并未形成进一步下挫局面,市场未来能下跌的空间基本有限,所以笔者认为冷轧价格阶段的底部或许已经形成。

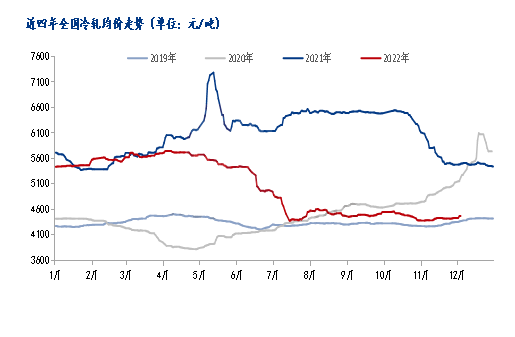

图2:上海市场冷热轧价差走势(单位:元/吨)

数据来源:钢联数据

从图2可以看出,主流市场冷轧板卷较热轧板卷价差为340元/吨,如此价差幅度在2022年整体属于偏低水平,至少进一步回落幅度依旧有限。那么未来价差将如何演绎?对比2022年冷轧价差高位超600元/吨,2020-2021年均有超过1000元/吨,当然这种大幅度价差不可持续,但也可以比较出,目前价差水平确实有利于冷轧价格的回升。

二、供应端四季度逐步回升

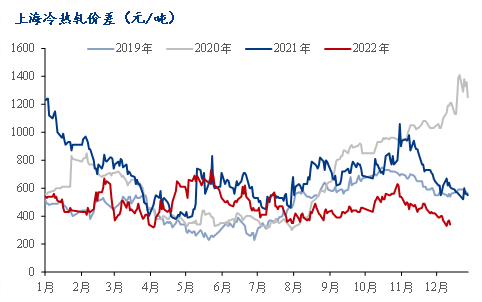

图3:全国冷轧产能利用率走势图(单位:%)

数据来源:钢联数据

2022年上半年冷轧钢厂产能利用率持续维持高位,上半年年均产能利用率为81.65%。纵向对比,2020年、2021年年均产能利用率分别为77.96%、81.05%。对比之下,也能看得出2022年上半年钢厂生产的积极性依旧偏高。但随着三季度受大环境影响,终端用户多按需采购,同比整体需求不佳,钢厂企业纷纷去库减产操作,冷轧产能利用率相对回落,并一度下滑至75%左右。进入四季度,生产情况有所改善,特别是年底厂商主动稳价拉动订单,企业接单好转,目前冷轧钢厂产能利用率回升至80%以上。

就冷系品种而言,钢厂产能利用水平的回升能够代表市场逐步回归到一个较好的水平,生产景气的提升也将有利于市场价格的好转。

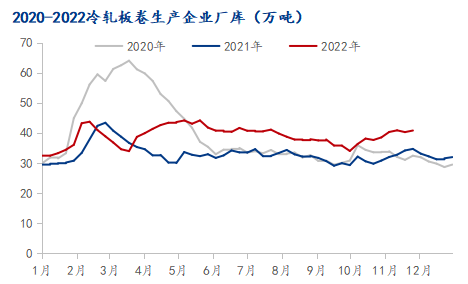

三、厂库与社库继续去化 但相对出现分化

图4:2020-2022冷轧板卷生产企业厂库走势图(单位:万吨)

数据来源:钢联数据

四季度在高预期下需求差强人意,主要受到疫情影响所致,下游终端按需采购,同时,四季度冷轧价格始终处于盘整状态,贸易商订货积极性不高,从而钢厂库存出现累库,库存继续增加且在四年内创新高,这是企业生产及定价操作之时必须面对的现实。

当然,从生产企业整体库存总量来看,目前处于40万吨上方,相对体量不算太大,厂商压力相对一般。在关注厂库的同时也要看下社库的表现。

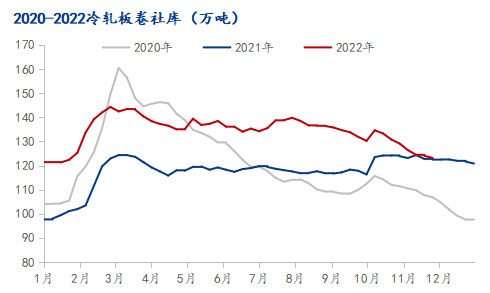

图5:2020-2022冷轧板卷社库走势图(单位:万吨)

数据来源:钢联数据

2022年冷轧板卷社库年后呈现一路去库的缓慢状况,主要原因在于一季度和二季度钢厂连续接单后各地疫情反复和市场需求下滑,尤其是从二季度中旬开始。一方面,华东市场疫情反复,部分市场长时间实行静态管理,市场交易环节突然按下暂停键,库存从而大增。另一方面,汽车消费在5月份出现大幅跳水,冷轧下游需求遇冷,贸易环节去库艰难。

总体而言,2022上半年长时间的封控管理对消费造成直接打击,钢铁传统消费旺季不足;而下半年虽说各大钢厂都有减产检修的情况,但供强需弱的整体格局变化不明显,现货价格不断探底,钢铁传统淡季明显,库存得不到大的去化。最终来看,目前社库水平较高位降幅仍近20万吨。所以,这种去库的改善,将逐步从市场资源供应方面对现货形成利好。

四、钢厂成本支撑提升

钢厂方面,即将迎来新的一年,宝武2023年1月板材价格政策率先拉涨,其中热轧基价上调200元/吨,冷轧基价上调150元/吨;鞍钢本钢1月热轧冷轧基价均上调200元/吨,等等。据悉,2022年四季度宝武鞍本等主导钢厂鲜有涨价,甚至出现下调等操作,2023年首次上调也对市场形成较大支撑。

笔者也得知,由于整个制造业仍处于去库周期内,不仅下游端库存偏少,钢厂的原材料端库存也较往年减少。而钢厂产量并没有下降,导致了消费的确定性,因此在库存偏低的情况下,被迫、持续性补库也使得钢厂成本难以下降,而目前钢厂利润并不高,如继续承压,减产减量保价预期仍将有所体现。因此,成本支撑动力依然强劲,并随着时间的推移逐步向下传导,后期市场走势或因此而改善好转。

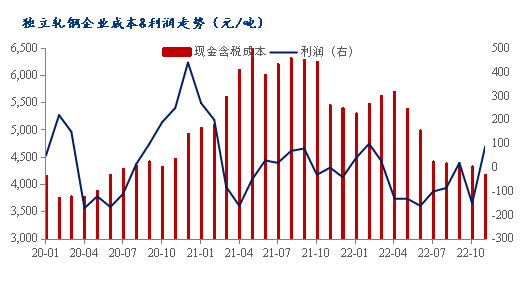

五、行业利润亟待改善

图6:独立轧钢冷轧企业成本&利润走势图(单位:元/吨)

数据来源:钢联数据

从图6可以看出,冷轧独立轧钢企业2022年整体盈利情况处于亏损状态,截至12月上旬,冷轧独立轧钢企业单吨盈利50-90元/吨,而11月亏损150元/吨,其12月盈利水平上涨240元/吨。一方面,前期原料热卷C料偏强,而冷轧现货乏力;另一方面,近期钢厂原料热卷C料价格结算较为合理,加之现货价格逐步上涨,这对冷轧生产企业的利润水平改善带来帮助。就长期来看,2022年盈利水平相对不及预期甚至不太乐观,2022年弱于2021年,2021年弱于2020年,那么2022年如此低的盈利水平应该得到改善,而且在价格上涨的过程中也势必得以好转。

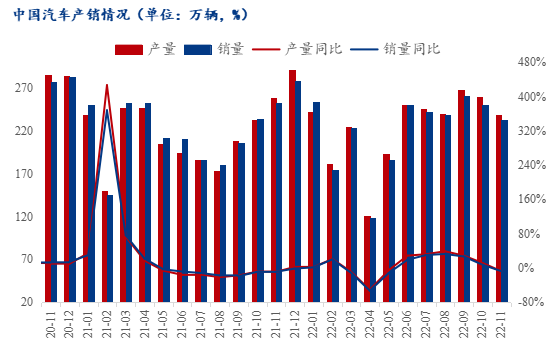

六、需求也将有望改善

图7:中国汽车产销情况走势(单位:万辆,%)

数据来源:钢联数据

中国汽车工业从成长期进入成熟期,产销量由高速增长进入稳定发展阶段。实际上2022年汽车产业的发展也是非常不容易,上半年汽车产业面临着疫情的冲击,整体市场调整还是非常大。据悉,中国汽车产业在2017年达到阶段性顶峰之后,出现了连续三年的下降。现在来看,汽车产业应该是有几年的调整,这个调整也是一个非常正常的现象。中汽协相关人士也认为,现在中国的汽车产业规模并没有达到顶峰,应该在4000万辆左右,我国现在不到3000万辆,这还有一定的空间,但仍需要时间及结构性调整。

根据中汽协预测,2023年汽车总销量预计将达到2760万辆,同比增长3%。其中,乘用车总销量将达到2380万辆,同比增长1.3%;商用车市场将迎来触底反弹,2023年总销量预计可达380万辆,同比增长15%。新能源汽车将延续增长势头,2023年总销量预计为900万辆,同比增长35%。

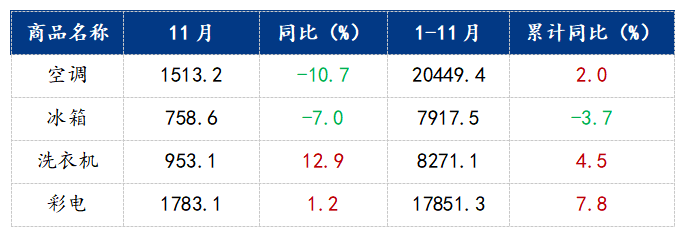

表1:2022年11月中国四大家电产量数据(单位:万台)

数据来源:统计局,钢联数据

随着房地产金融十六条出台,2023年房地产行业信用有望持续修复,政策引导房地产市场“软着陆”;12月中旬,中共中央、国务院相关文件也进一步表示,加强房地产市场预期引导,支持居民合理自住需求,遏制投资投机性需求,这对于房地产市场也将起到一定支撑。政策引导下,2023年家电行业有望迎来环比改善情况。

从表1可以发现,即使2022年全年经济承压背景下,空调、洗衣机、彩电前11月仍同比分别增长2%、4.5%、7.8%,说明我国家电在内外部市场韧性较为强大,在房地产市场筑底后必然继续助推家电行业景气的回升。那么作为冷轧下游消费的预期改善背景下,现货走强将得到支撑。

七、总结

历史总会不断重复演绎,市场亦然,或许冷轧现货也将再一次经历这种轮回。经过2022年低迷的下半年之后,目前宏观面流动性进一步释放,微观面现货“底”基本形成,供需关系逐步修复改善,加之成本支撑、行业价值应有的回归,此外,多年大概率惯有的年末“红包”行情亦或是年初的“开门红”行情,以及钢厂贸易商等纷纷思涨的大环境下,接下来或将是冷轧市场“回春”的好时机。笔者预计,受多重因素偏好情况影响,冷轧价格2023年一季度有望高位回升200元/吨左右。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47