铜矿干扰事件重新袭来,供应警报拉响

摘要:近期南美铜矿干扰事件频发,秘鲁再次出现大规模群众**,封锁了一些重要矿山的运输路线,Las Bambas可能面临减产,而巴拿马方面,第一量子旗下的重要矿山Cobre被政府下令暂停运营,主要是因为政府与第一量子的谈判破裂。供应端的扰动在2022年年末重新袭来,并且很有可能延续至2023年,这也为明年的供应拉响了警报:目前市场一直预期明年铜精矿供应充足,但是潜在供应扰动不能忽视。

一、上周COMEX铜市场回顾上周COMEX铜价震荡偏弱,价格波动率整体偏低。上周海外重要宏观数据较少,铜价获得的指引有限,但是与其它金属相比,铜价表现坚挺,我们认为这主要是来自海外供应端的支撑。近期南美铜矿干扰事件频发,秘鲁再次出现大规模群众**,封锁了一些重要矿山的运输路线,Las Bambas可能面临减产,而巴拿马方面,第一量子旗下的重要矿山Cobre被政府下令暂停运营,主要是因为政府与第一量子的谈判破裂。供应端的扰动在2022年年末重新袭来,并且很有可能延续至2023年,这也为明年的供应拉响了警报:目前市场一直预期明年铜精矿供应充足,但是潜在供应扰动不能忽视。

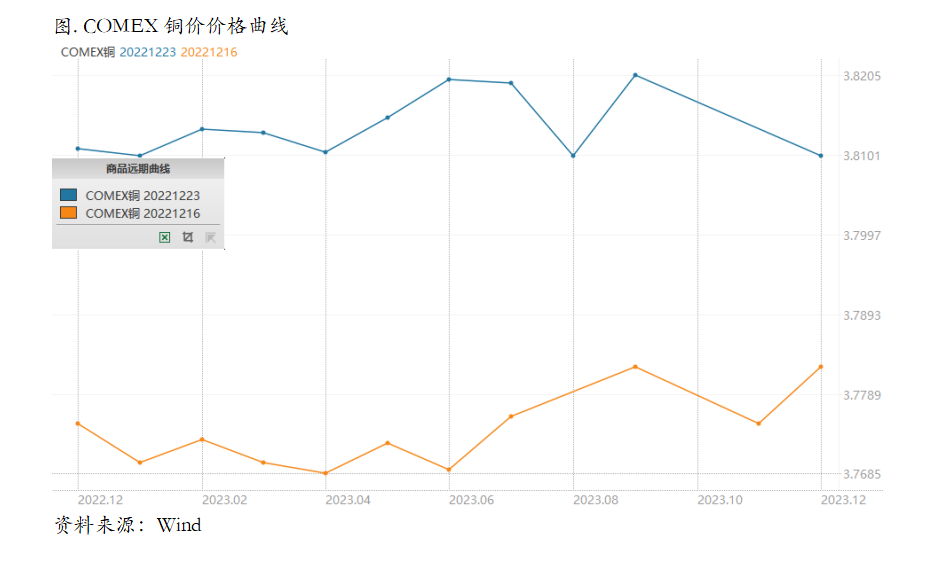

上周COMEX铜价格曲线较此前向上位移,价格曲线近端维持相对平坦的结构,并没有太明显的变化。目前北美库存依旧没有明显累库,使得COMEX铜库存仍旧维持在非常低的水平。目前美国跟有色需求有关的宏观和中观数据表现平平,我们会发现情况并不乐观,很多跟铜需求相关的领域都进入了主动去库存阶段,但是目前这种宏观情况尚未在微观层面得到体现。从平衡表来看,海外也确实没有太多的过剩,隐性库存的规模应该不大,这意味着,只要美国不出现深度衰退,可能后续也很难有明显累库。

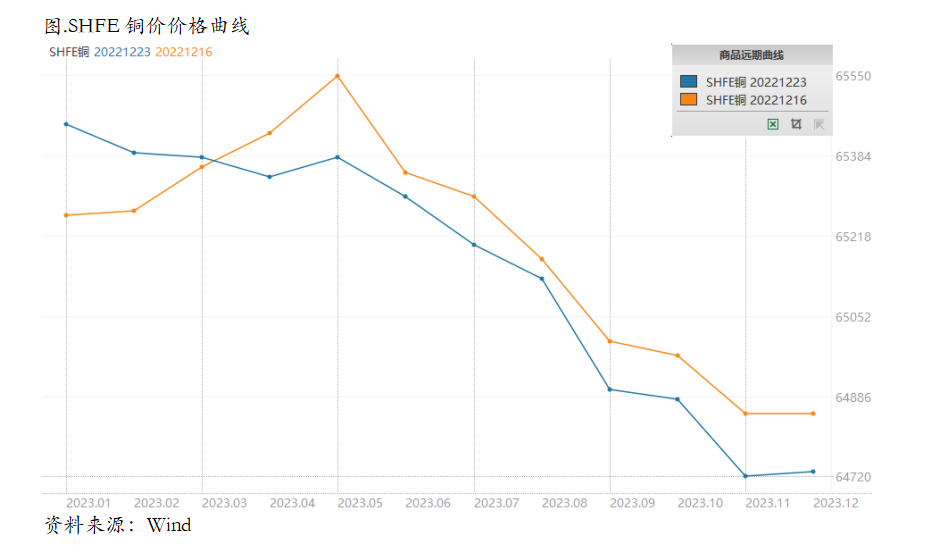

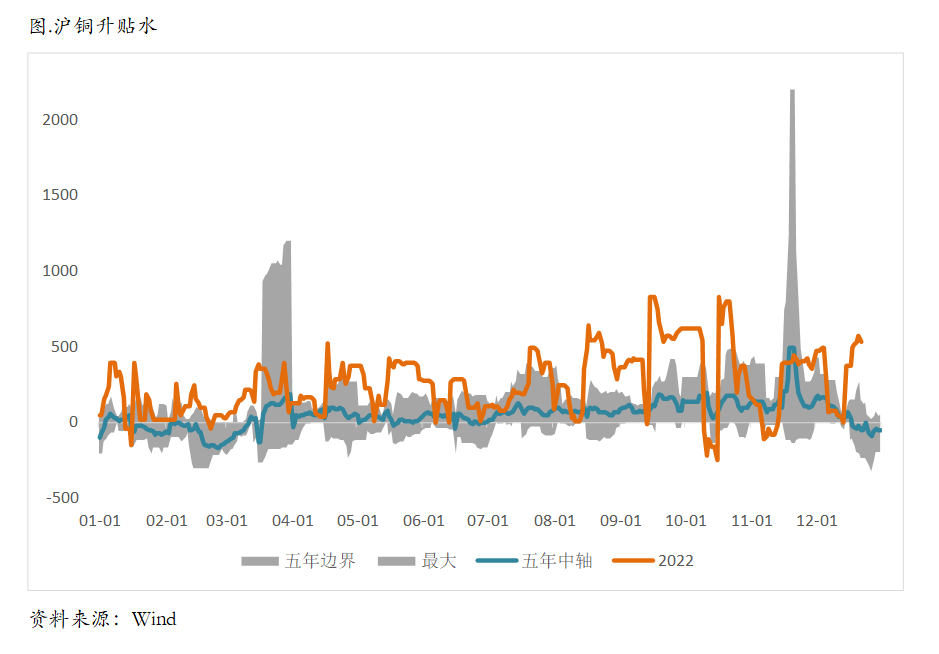

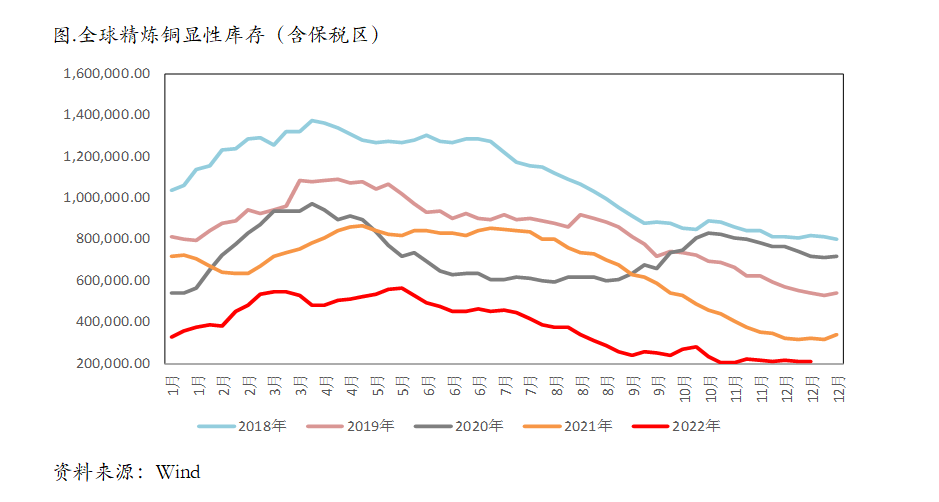

二、上周SHFE铜市场回顾上周SHFE铜价窄幅震荡,此前国内宏观数据表现欠佳使得市场承压,而随着与病毒共存的进一步推进,实际上放开与复苏的道路非常曲折,并不像此前预期的那样,放开了之可能就会迅速恢复至疫情之前的状态,之前过于乐观的预期最近也会有所修正和调整。仍然支撑铜价的是低库存,目前进入12月中下旬,但是库存仍然未见明显累积,由于今年过年时间较早,12月库存若仍然不累库,那么今年春节季节性累库的压力可能会相对偏低,这对于铜价而言仍然是一种较强的支撑。而春节后经济活动可能会恢复得更加明显,这将会使得铜价整体仍然偏强。上周SHFE铜价格曲线较此前整**移向上,在近月合约换月之后,现货升水重新显著走高,带动月差再次走强。目前国内精炼铜库存迟迟不见明显累库,考虑到明年过年较早,只剩下一个月的时间,但是仍然未见累库,说明供需两端的表现其实并不悲观。倘若最后季节性累库的幅度是低于均值的,那么后续沪铜肯定将继续处于一个back结构当中。我们整体还是推荐跨月正套,当然目前暂时的不确定性在于春节累库,但是我们更倾向于认为累库的幅度不会太大,因此如果后续出现月差的收敛,那么考虑到布局年后的头寸,还是可以适当择机进行正套操作。

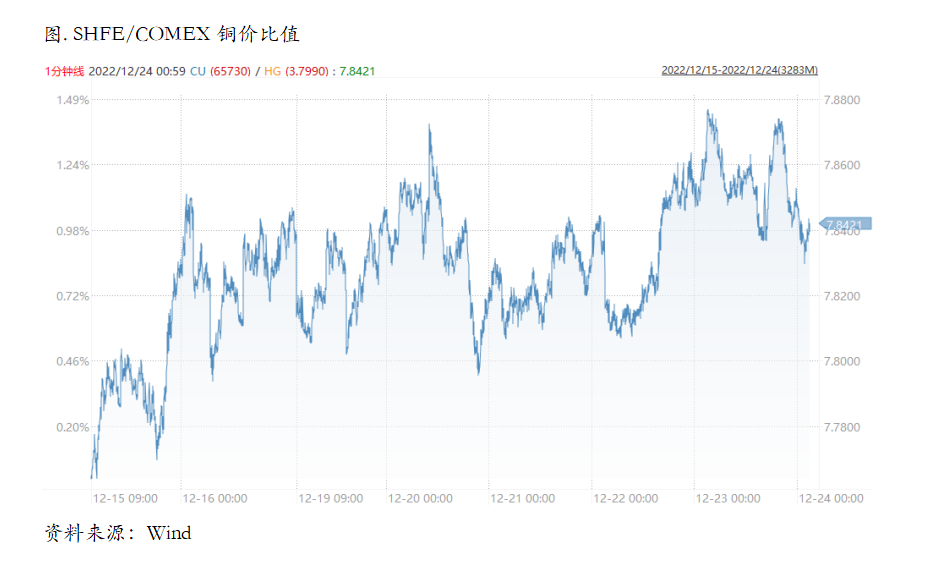

三、国内外市场跨市套利策略上周SHFE/COMEX比价震荡回升,整体来看,比价近期走了一个宽幅震荡,这与我们近期指出的反弹逻辑变弱相吻合,整体没有一个处于支配地位的逻辑,我们认为接下来仍然会出现这样的情况。主要接下来需求逐渐环比走弱,进入季节性淡季,虽然目前没有累库,但是更多的是体现在现货升水上,并不一定体现在比价上。并且在这种情况下,后续库存更倾向于累积,而不是进一步去库,因此进口利润可能未必需要给到窗口打开的状态,加之近期保税区库存有所累积,因此比价可能暂时失去主逻辑,更多跟随汇率、已经绝对价格本身的波动率而波动。

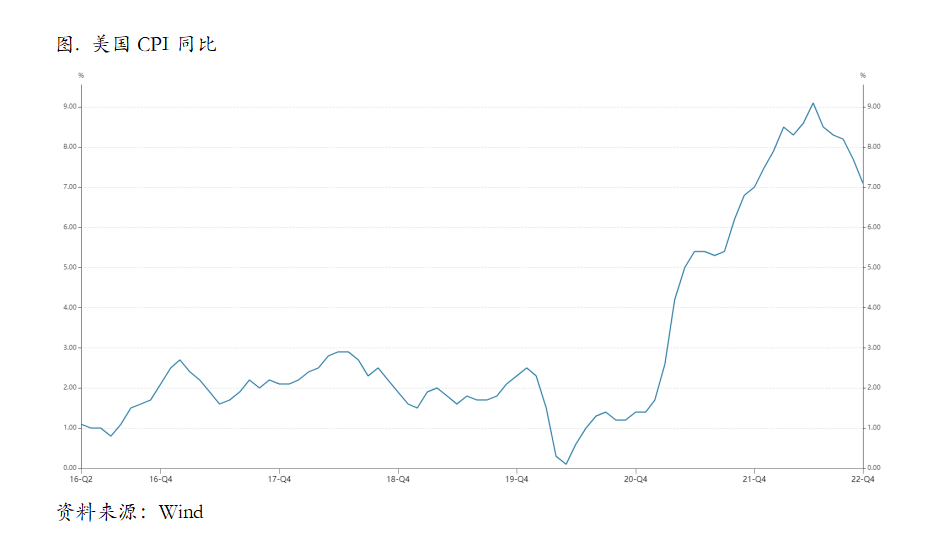

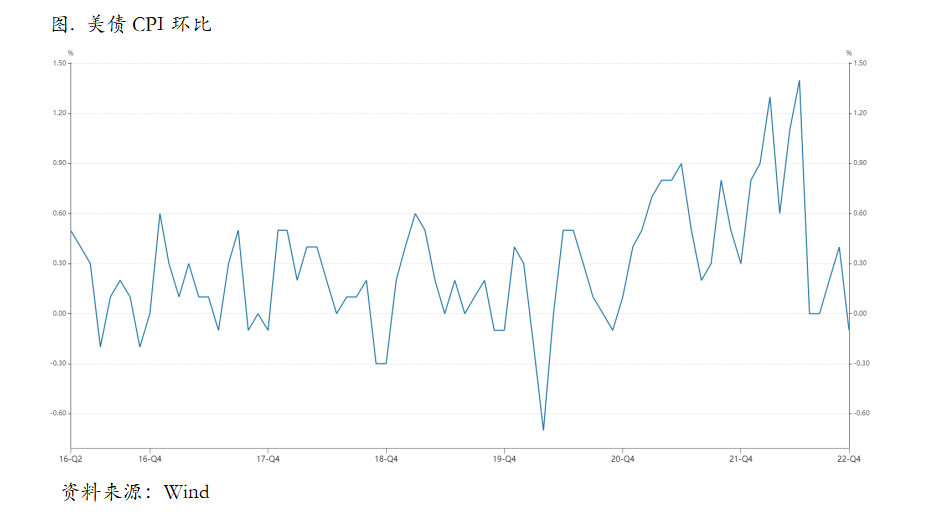

四、宏观、供需和持仓,铜市场影响因素深度分析宏观海外方面,上周整体较为平静,我们可以重新回顾一下11月CPI的表现,为面对后续通胀的整体走势做一个简单的梳理。11月份美国CPI同比增长7.1%,较上月下降0.6%,连续第五个月增速下滑。其中,11月份环比下降0.1%,翘尾因素下降0.5%,可见去年过高基数与物价下降均导致美国11月CPI同比增速下滑。从结构看,美国核心、能源与食品CPI在11月份分别环比增长0.1%、-2.50%与0.2%,可见能源降价明显,但是食品与核心项均有涨价,两者对冲整体CPI仍然能够小幅环比正增长。能源细分项中,商品与服务价格均下跌,尤其是商品项由10月正增长转为大幅下降;食品细分项中,家庭与非家用食品均涨价,前者涨幅甚至进一步提升。

12月原油价格继续回调,CPI能源项仍然环比下跌,对其他项涨价形成一定对冲,结合12月美国CPI翘尾因素下降0.3%,12月美国CPI同比增速可能继续小幅下降。展望明年,今年形成的高基数会对CPI同比增速形成较大的拖累项,明年美国CPI大概率持续下行,但是下行的斜率可能放缓,仍然需要关注服务领域、就业领域的松紧程度,这将在很大程度上决定通胀回落的进程是否顺畅,从而影响联储的决策。

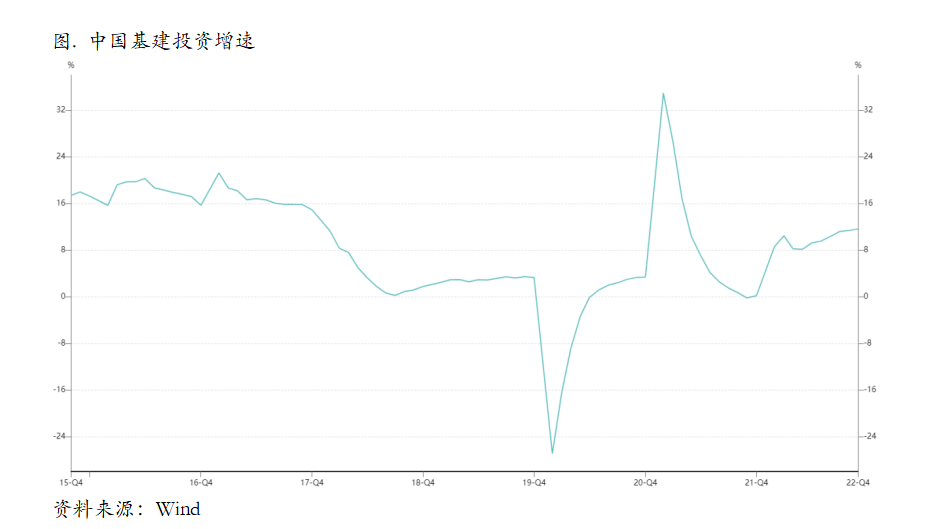

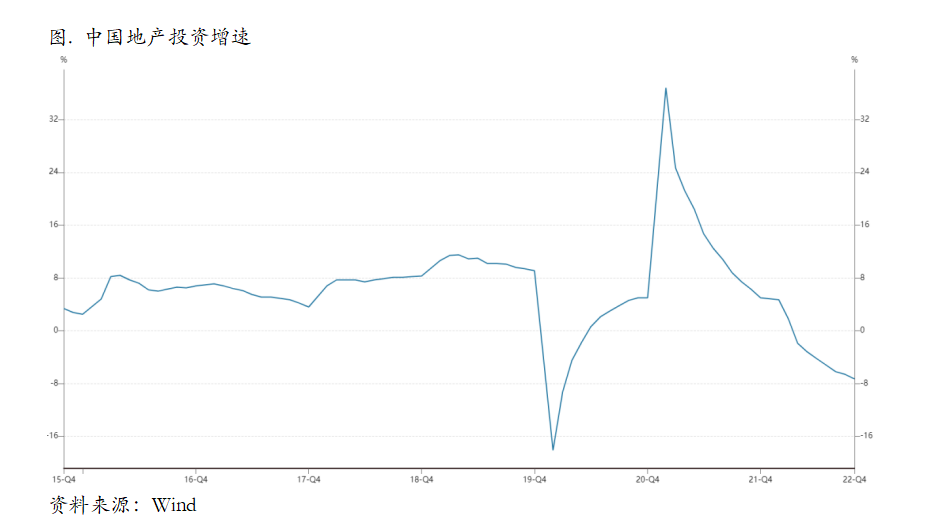

宏观国内方面,中央经济工作会议传递了2023年政策重心重归经济增长的明确信号,也提出了“提振市场信心”的一系列针对性部署。我们预计2023年财政政策可能优先货币政策担纲稳增长,地产政策会在因城施策的方针下进一步对需求端进行刺激,而对互联网平台的整顿可能也告一段落。会议的积极基调有利于市场风险偏好的回升。但是,投资者可能仍然需要关注民间固定资产投资、社会消费品零售和商品房销售面积等关键指标以评估政策的落实效果。

货币与财政政策方面,预计针对性更强的财政政策会比总量型的货币政策更优先发挥稳增长的作用。减税降费、财政补贴对于消费的刺激是“恢复和扩大消费”的关键举措,“优化组合赤字、专项债、贴息等”等安排可能是支持投资的主要政策工具。除非经济复苏出现较大波折,否则结构性的货币政策可能是明年货币政策的主要看点。

我们认为会议的积极基调整体有利于市场风险偏好的回升,而考虑到防疫政策等已有的政策调整,2023年中国经济反弹也是大概率事件。但是,是否能够实现较快的经济增长和经济形势的明显好转,投资者可能仍然需要密切关注民间固定资产投资、社会消费品零售和商品房销售面积三大关键指标。它们也是评估政策调整见效程度的关键指标。从微观层面上看,干净铜精矿TC86.3-88.9美元/干吨,周均价87.1美元/干吨,较上周减少3.1美元/干吨。Mysteel干净铜精矿(26%)现货价2040-2096美元/干吨,周均价2070美元/干吨,较上周减少7美元/干吨。供应端干扰率提高,继Las Bambas持续堵路后秘鲁宣布紧急状态,First Quantum存在停产风险。现货市场的询报盘活跃度维持稳定,主流交易向2月/3月份船期的货物转移,个别炼厂补货。同时,长单的签订也在陆续推进中。

现货方面,国内市场进口货源增量有限;另一方面周末华东地区冶炼厂到货亦偏少,叠加周初铜价下跌吸引下游积极入市拿货补库,致使上海地区库存降幅明显,前半周盘面弱势下跌,且因为日内流通货源仍维持偏紧局面,下游入市补库较为积极,采购情绪尚可。但目前由于疫情、年底关账等因素影响,部分加工企业有所停产,整体仍维持刚需拿货为主。后半周,铜价止跌拉涨,下游市场畏高情绪显现,日内不追涨拿货,叠加现货升水维持500元/吨附近波动,市场对于高价升水仍有一定抵触情绪,采购需求表现不佳。临近年末,受疫情影响部分企业计划提前休息,整体市场供需两弱,叠加月末企业回笼资金需求,市场活跃度将走弱,但目前市场货源偏紧短期难有缓解,现货升水或维持坚挺局面。

库存方面,下游周内采购补库需求仍存,加之进口货源增量有限,库存出现继续表现降库。本周上海市场电解铜现货库存小幅下降,周内铜价反弹,下游接货积极性下降,同时进口处于亏损状态,清关量下降,因此上海库存微降。本周广东市场电解铜现货库存下降;本周广东市场升水高位运行,下游维持刚需采购,一方面冶炼厂检修,加之疫情影响物流运输,导致到库量下降,库存处于下降态势。由于近期进口窗口亏损持续,不利于清关进口,部分贸易商选择仓单入库,保税库有所增加。

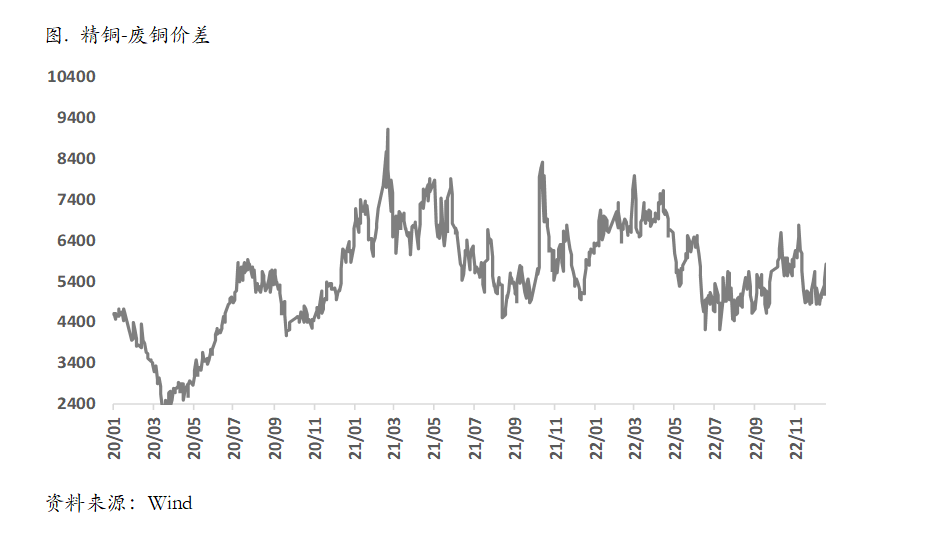

需求方面,国内主流市场8mm精铜杆加工费多数上涨,而华北市场受需求拖累加工费下行;精铜杆市场成交不佳,年末市场交投热度下滑;再生铜杆成交冷淡,各日间均有明显价格下调;精废铜杆价差环比回升,下半周价差修复较为明显;后市来看,市场在进入2023年后将重启新的交易,1月的订单的交易热度有一定的预期,尤其是2023年春节较早,企业产销安排相对紧凑;预计下周市场现货交易将延续冷淡的表现,不过针对1月的交易或有提升。

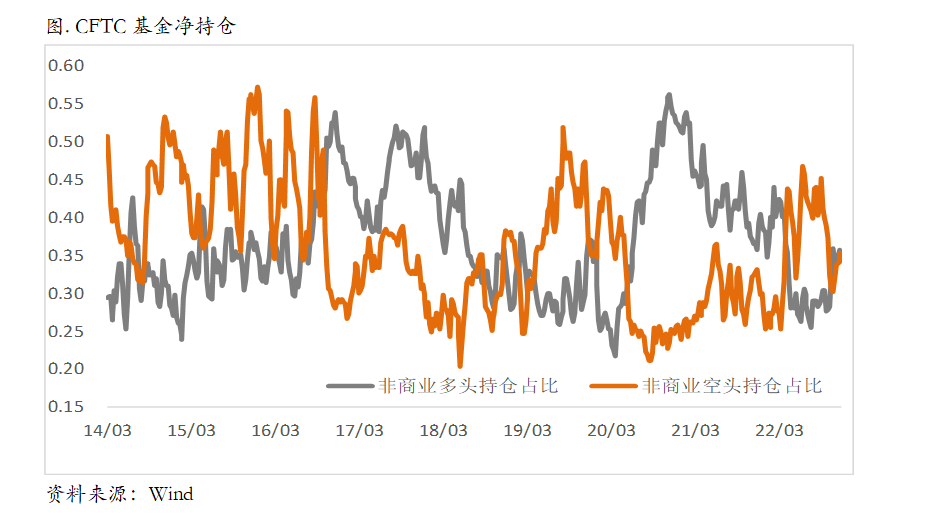

从CFTC持仓来看,上周非商业多头持仓占比环比继续下降,空头持仓占比上升幅度更加明显。根据我们了解,确实有一些海外基金在平掉多头头寸,多头占比可能会进一步下降。

$NQ100指数主连 2303(NQmain)$ $道琼斯指数主连 2303(YMmain)$ $SP500指数主连 2303(ESmain)$ $黄金主连 2302(GCmain)$ $WTI原油主连 2302(CLmain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26