全球流动性多米诺骨牌开始倒下!如何影响全球金融市场?警惕明年通胀超预期冲击

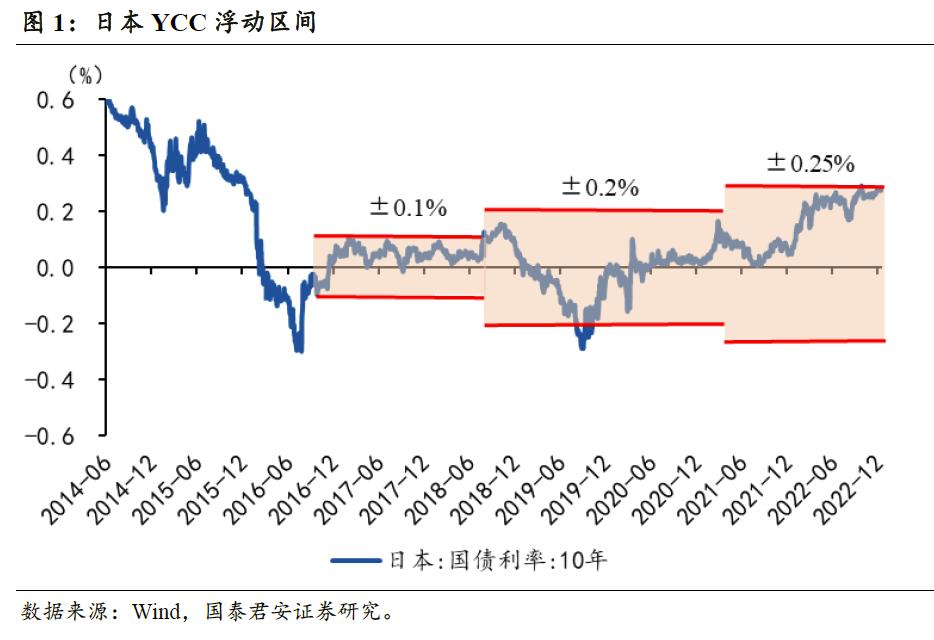

金融界12月21日消息 12月20日,日本央行宣布调整YCC政策区间上限(收益率曲线控制,Yield Curve Control),日本10年期国债利率区间从±0.25%调整至±0.50%。

尽管日本央行行长黑田东彦在新闻发布会上表示,此举旨在使收益率曲线控制更具可持续性,并不是加息。但在当前内部通胀、日元贬值环境下,扩大YCC浮动范围相当于日本央行“变相加息”,日本10年期国债收益率将会明显上行。

政策宣布后,日本10年期国债收益率上行21BP至0.46%。日债与美债收益率跳涨,日股大跌,日元兑美元汇率上涨约4%,创34年来最大单日涨幅。

日本央行迈出退出YCC第一步

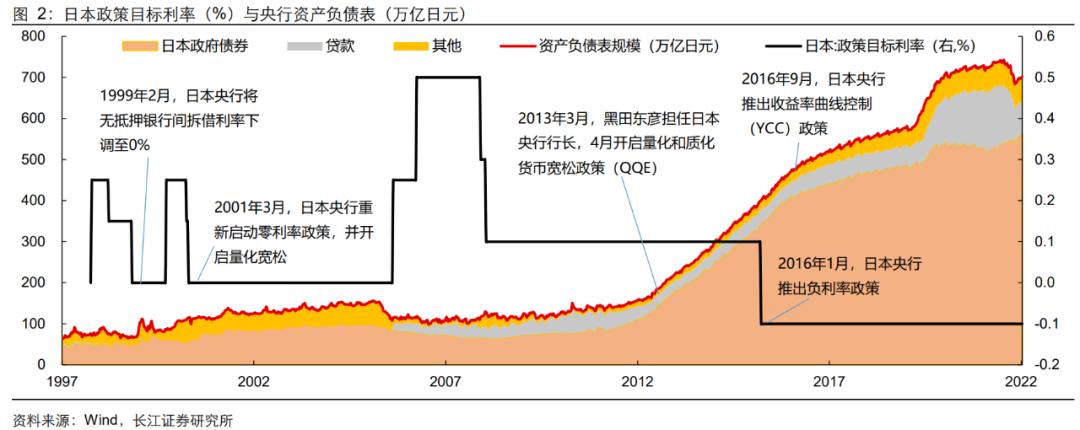

日本央行于2016年9月起实施收益率曲线控制(YCC)政策,旨在通过无限量购买国债的方式来控制国债收益率的上下限,最终影响公司债券收益率、贷款利率以及其他融资利率,使得利率水平能够长期维持在零附近,从而刺激经济发展。

为何调整YCC?长江宏观指出,今年以来欧美等主要经济体陆续开启加息周期,而日本是今年以来为数不多货币政策仍未转向的发达国家,货币政策的错位引发利差的大幅走阔,最终导致日本国债被大量抛售、长端利率波动加剧。

长江宏观指出,当前日本央行面临较大的货币政策转向压力:一方面,海外欧美等主要国家收紧货币政策,而日本货币政策迟迟未转向,导致美日利差不断走阔、日元持续承压,日本央行面临内外失衡的压力;

另一方面,随着疫情政策的放松以及全球能源及粮食涨价的影响,日本核心CPI已经高于同比2%目标,通胀水平在近期也有所升温,指向日本央行调整货币政策的必要性不断增加。

高盛日本首席经济学家马场直彦(Naohiko Baba)在今日给客户的一份报告中指出,随着日本央行开始了第一步行动,接下来该行可能会放弃负利率政策,以加强对收益率曲线控制的可持续性。

瑞银证券首席日本经济学家、前日本央行官员足立正道(Masamichi Adachi)认为,无论日本央行怎么称呼它,“这都是朝着退出迈出的一步”:这为2023年新行长上任后加息打开了大门。

国际货币基金组织(IMF)表示,日本央行将10年期日本国债收益率上限提高一倍的意外决定是明智的一步,同时呼吁日本央行政策制定者与市场清晰沟通。

鉴于黑田东彦将于明年4月卸任,且当前下任行长的主要候选人均做出鹰派发言,雨宫正佳、山口光秀和中曾宏在近月都强调央行要为退出宽松做准备。届时,日本央行货币政策或将出现进一步调整。

全球流动性多米诺骨牌开始倒下 如何影响全球金融市场?

中金宏观研报称,向前看,不排除日本通胀上行倒逼日央行于2023年退出宽松。如是,则全球“便宜钱”的最后一个水龙头将被拧紧,发达经济体利率面临上行压力。

长期以来,日本是全球利率的“洼地”和“压舱石”,国际投资者可以在日本低息融入资金,购买其他资本市场的高利率资产,同时日本的投资者也更青睐于其他资本市场的高利率资产。

但日本10年期国债收益率的上升,可能初步打破这一趋势,使得资本回流日本,阶段性推升其他国家的债券收益率,同时带动日元的升值。

民生宏观指出,一旦这些套息盘开始反转,抛售其配置的美债美股等资产,或将对全球市场造成较大扰动。

若日本央行持续收紧货币政策,或标志着疫情之前十年的全球美元循环范式的改变,引发一场规模浩大的全球金融资产再平衡。其背后本质上的逻辑是全球宏观环境从“低通胀-低利率-低波动”切换至“高通胀-高利率-高波动”。

过去存在大量建立在“低利率-低波动”环境之上的宏观策略/行为,以日本、欧元区等负利率经济体内的投资者,在海外尤其是美国寻找高收益资产最为典型。其一,当前在“高利率-高波动”的宏观环境下,各国政策利率抬升,使得全球投资者在各国的资产配置开始出现调整的迹象,这将影响全球金融市场的定价。

其二,金融市场高波动或将成为常态,当前不仅是日本,美国、欧元区等债券市场同样面临市场流动性恶化的局面,且蔓延至外汇、商品市场。在资产价格高波动的情况下,容易触发类似于“英国养老金扰动英国债券市场”的流动性危机。

明年国内要警惕通胀超预期冲击

从政策上看,东吴宏观认为日本央行意外“加息”确认了海外货币政策迎来了紧缩放缓的拐点;但是短期市场层面,年末全球流动性将面临大考,对流动性敏感的资产将面临阶段性冲击,对中国而言港股可能首当其冲;从政策变化背后因素来看,明年国内可能要警惕疫情优化后的通胀超预期冲击。

由于商品价格大涨、汇率大幅贬值等因素,日本国内通胀大涨,10月已经升至3.7%,上一次出现如此高的通胀还要回到1991年。尤其值得注意的是日本疫情在3月逐步放开,8月确诊达峰后,CPI环比开始明显加速,10月季调环比增长0.6%,创下2014年4月以来新高。此前一直秉持要保持宽松的日本央行,在年末突然改弦易张,背后很有可能受到通胀加速的影响。

对于中国来说,当前通胀尚不构成问题,但是疫情优化以及确诊达峰之后,通胀环比加速也是大概率事件,届时政策会如何应对?日本央行的超预期举动可能算是敲响了警钟。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56