财信研究评美联储12月议息会议:加息如期放缓,但高利率终点水平提高

正文

事件:北京时间2022年12月15日凌晨,美联储公布12月份议息会议纪要。

核心观点

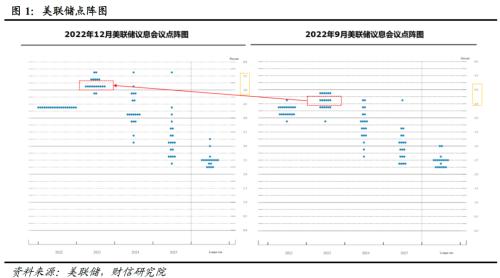

一是美联储12月份加息如期放缓至50BP,但明年加息高点抬升、利率维持高位时间或拉长。货币政策委员预测的点阵图显示,2023年末联邦基金利率中值将升至5.1%,较9月份会议提高0.5个百分点,同时议息会议后鲍威尔的发言进一步打消了市场对明年很快降息的期待。

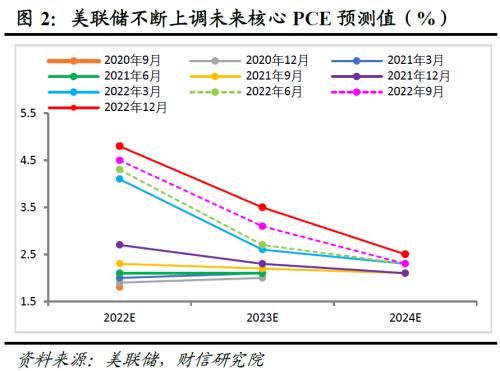

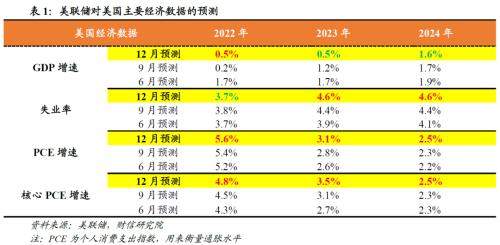

二是美联储对明年的经济预测数据显示:通胀顽固,经济加快放缓,失业率抬升。如美联储再次大幅上调近三年美国核心通胀增速,大幅调降明年美国GDP增速0.7个百分点至0.5%,小幅调升明年失业率0.2个百分点。

三是通胀顽固和劳动力市场紧张是美联储加息高点更高、持续时间更长的主因。

四是预计美联储延续强硬姿态将加大经济放缓风险,全球金融风险仍趋于上行。

一、12月加息如期放缓至50BP,但明年加息高点预测值由4.6%升至5.1%

一方面,受益于美国核心CPI增速连续两个月超预期放缓,12月份美联储如期加息50BP,较此前连续四次加息75BP相比,步伐有所放缓,推动联邦基金目标利率升至4.25-4.5%。年内美联储累计加息幅度为425BP,是1982年以来单年最大加息幅度,为典型的“强硬”加息周期。

另一方面,点阵图显示2023年末联邦基金利率将升至5.1%,美联储对于未来加息预期释放偏鹰派信号。如根据12月利率点阵图,即美联储官员的预测数据,2023年末联邦基金利率适当水平的预测中值为5.1%,比9月会议预测值提高0.5个百分点(见图1),隐含明年美联储至少还要继续加息75BP,且利率有望在较长时间内维持在5%以上的高位。此外,美联储主席鲍威尔在议息会议后的发言中表示,当前货币政策在对通胀回落至2%有信心之前,美联储不会降息,必须在一段时间内将政策保持在限制性水平,向市场释放偏鹰派信号,打消了此前市场对明年美联储将很快降息的期待。受此影响,议息会议后美股由涨转跌,美债利率波动加大。

此外,美联储继续缩表。根据此前宣布的计划,从9月份开始,美联储每月国债和机构债券及MBS减持上限分别增加至600亿美元和350亿美元,较6-8月每月减持规模翻倍。随着缩表规模增加和美国持续加息的累积效应显现,或对美国金融市场和经济层面产生一定叠加紧缩效应。

二、明年经济预测显示:通胀顽固,经济加快放缓,失业率抬升

一是通胀方面:连续10次上调通胀预测,对核心通胀韧性的担忧更强。自2020年9月份以来,美联储在每季度末的议息会议上,已连续10次上调今明两年PCE和核心PCE增速(见图2),表明以往美国通胀表现持续超出预期,导致美联储对未来通胀走势的判断更为谨慎,这也是美联储提高加息终点的重要原因。具体看本次议息会议通胀预测:美联储预计2022-2024年PCE(个人消费支出指数)增速分别为5.6%、3.1%和2.5%,较9月份预测值分别上调0.2、0.3和0.2个百分点(见表1);预计2022-2024年核心PCE增速分别为4.8%、3.5%和3.1%,较9月份预测值分别调增0.3、0.4和0.2个百分点(见表1)。美联储全面上调了近三年PCE和核心PCE增速水平,且对今明两年核心通胀的调升幅度更大,表明其对未来核心通胀韧性的担忧更强。

二是经济增长方面:小幅调升2022年GDP增速预期,但大幅调降2023年预测值0.7个百分点至0.5%。本次会议上,美联储预计2022-2024年美国GDP增速分别为0.5%、0.5%和1.6%,较9月份预测值分别调增0.2、调降0.7和调降0.1个百分点。受益于劳动力市场的强劲以及服务消费的持续恢复,美联储预计今年美国经济增速略好于9月份的预期;但受融资利率大幅上行、通胀高企、实际可支配收入下降和全球需求同步放缓的叠加影响,美国住宅等一系列投资活动以及出口均已明显放缓,推动美联储大幅下调了对2023年的经济预测。总体上,美联储对今明两年美国GDP增速预测中值均仅为0.5%,远低于长期正常增长率1.8%的水平。

三是失业率方面,跟随经济增速的调整,小幅调降今年失业率,同时调增2023-2024年失业率水平。如美联储预计2022-2024年失业率将分别升至3.7%、4.6%、4.6%,分别较9月份调低0.1、调高0.2和提高0.2个百分点(见表1)。美联储虽继续调升整体失业率水平,但与历史相比,未来两年失业率仍处于偏低位置,压力相对可控。

三、美联储延续强硬姿态或加大经济放缓风险,全球金融风险仍趋于上行

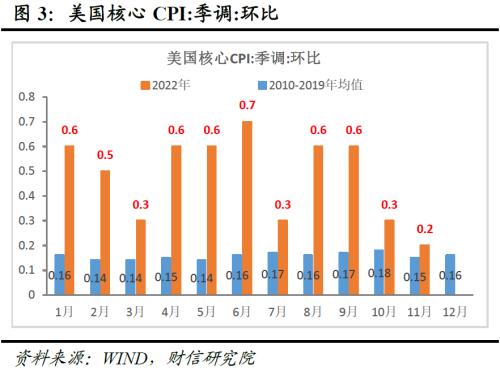

一是通胀顽固和劳动力市场紧张导致美联储加息高点更高、持续时间更长。12月份,美联储如期放缓加息步伐,但加息高点更高、持续时间更长,主要源于两方面的考量:其一,受“工资-通胀”螺旋式上涨压力仍大、部分服务业价格仍有支撑、全球粮食价格上行风险犹存和能源价格回落速度低于预期等四大推力的影响,预计美国通胀虽趋于放缓但大概率维持偏高水平,美国核心CPI环比增速仍高于历史同期水平较多(见图3),也表明核心通胀基因依旧偏顽固,对加息形成支撑。其二,美国劳动力市场仍然极度紧张,失业率处于低位,工资增长压力仍大,也要求美联储保持限制性利率水平。如过去三个月新增非农就业人数依旧高达27.2万人,超过2011-2019年月均水平较多,同时疫后劳动参与率恢复持续偏慢,仍处于相对低位,表明劳动力市场总体仍处于失衡状态,可能会加大“工资-通胀”螺旋式上涨压力。

二是美国利率在较长时间内维持高位或加大经济放缓风险。美联储年内已累计大幅加息425BP ,预计明年还将进一步将利率提高到5%以上,高利率水平会一直维持到年底。大幅加息的累积效应和滞后显效,可能会导致明年美国超预期的因素由通胀转向经济增长,美国经济超预期放缓的风险加大。此外,美国通胀顽固与劳动力市场的供需失衡,也需要以经济收缩甚至衰退为代价,最终使劳动力供需回归平衡,通胀回归联储目标水平。

三是全球金融风险仍趋于上行。当前全球经济已由金融危机以来的“三低一高”转变为“三高一低”新格局,即由“低增长、低利率、低通胀、高债务”转变为“高债务、高通胀、高利率、低增长”。高债务下的利率持续大幅抬升叠加经济增长放缓,将导致实体经济部门偿债能力急剧下降,全球债务风险明显增加。其中,受金融危机以来新兴市场和发展中经济体(EMDEs)积累的债务风险更大,加上美联储加息产生的溢出效应将引发非美货币贬值、资本快速回流美国的影响,新兴市场和发展中经济体债务甚至存在演变成新一轮危机的风险。世界银行9月发布的报告也曾提示,新兴市场和发展中经济体可能发生一系列足以造成持久伤害的金融危机。预计在美联储更高、更久的加息周期影响下,全球金融市场动荡或将延续。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26