京仪装备冲刺科创板IPO,拟募资超9亿元

2022年12月8日,北京京仪自动化装备技术股份有限公司(下称“京仪装备”)冲刺科创板IPO获上交所受理,本次拟募资9.06亿元。

图片来源:上交所官网

公司主要从事半导体专用设备的研发、生产和销售,主营产品包括半导体专用温控设备(Chiller)、半导体专用工艺废气处理设备(LocalScrubber)和晶圆传片设备(Sorter)。公司自成立以来,主营业务未发生重大变化。

图片来源:公司招股书

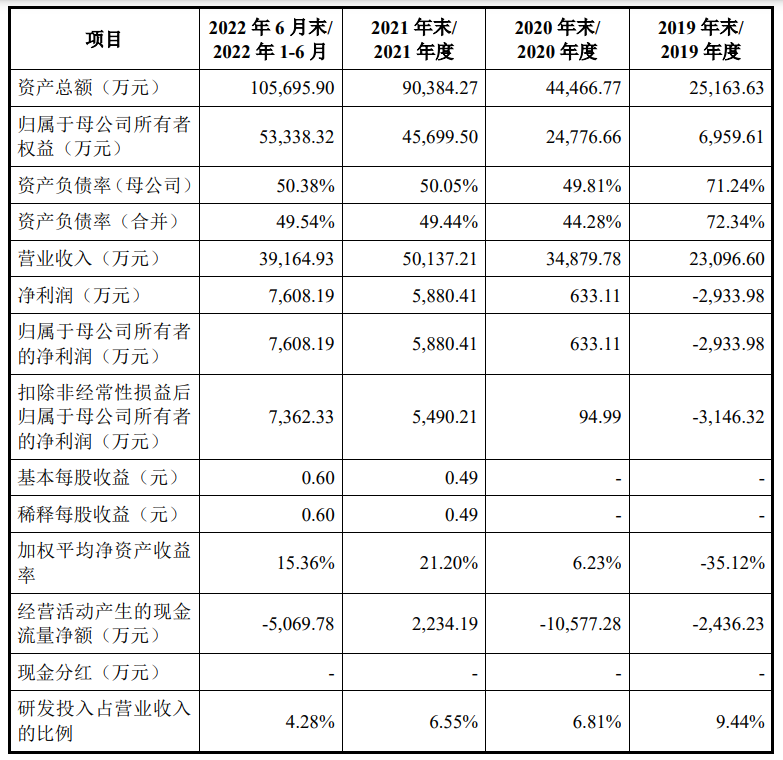

财务数据显示,公司2019年、2020年、2021年、2022年前6月营收分别为2.31亿元、3.49亿元、5.01亿元、3.92亿元;同期对应的归母净利润分别为-2,933.98万元、633.11万元、5,880.41万元、7,608.19万元。

根据《上海证券交易所科创板股票发行上市审核规则》第二十二条,发行人选择的具体上市标准为“(一)预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

本次拟募资用于集成电路制造专用高精密控制装备研发生产(安徽)基地项目、补充流动资金。

图片来源:公司招股书

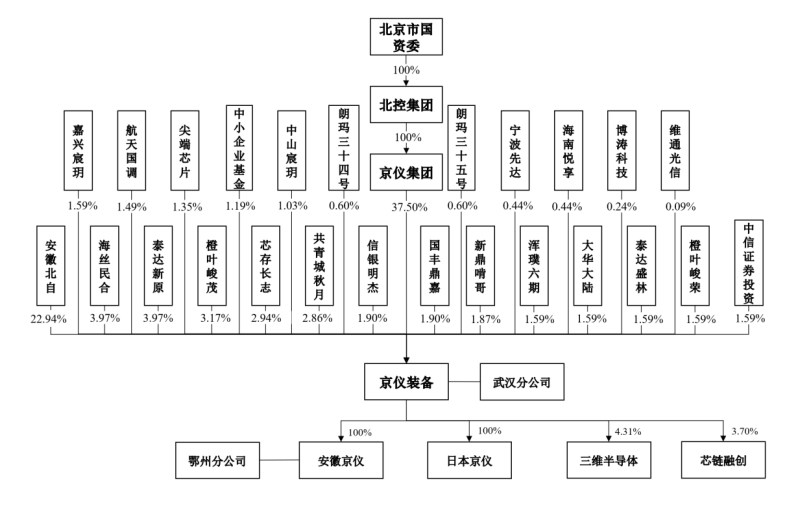

截至本招股说明书签署日,京仪集团持有公司4,725.00万股股份,占公司总股本的37.50%,京仪集团为公司的直接控股股东。

京仪装备坦言公司存在以下风险:

(一)技术升级迭代的风险

公司所处的半导体设备行业属于技术密集型行业,半导体设备的研发涉及微电子、电气、机械、材料、化学工程、流体力学、自动化、通讯、软件系统等众多学科领域,具有较高的技术研发门槛。随着全球半导体行业的蓬勃发展,半导体行业技术日新月异,产品性能需不断更新迭代。如果公司不能紧跟国内外半导体设备制造技术的发展趋势,不能保证持续的资金投入,持续加强技术研发和技术人才队伍的建设,可能导致公司无法实现技术水平的提升,在未来的市场竞争中处于劣势,届时公司将面临因无法保持持续创新能力而导致市场竞争力下降的风险。

(二)客户集中的风险

报告期各期,公司前五大客户的销售收入合计分别为21,071.57万元、29,636.66万元、44,003.76万元和29,886.99万元,占同期营业收入的比例分别为91.23%、84.97%、87.77%和76.31%。公司客户集中度较高,主要受客户所在下游行业集中度高的影响。如果公司主要客户生产经营情况恶化、资本性支出下降,导致其向公司下达的订单数量下降,则可能对公司的业绩稳定性产生影响。此外,如果公司无法维护与现有主要客户的合作关系与合作规模、无法有效开拓新客户资源并转化为收入,亦将对公司经营业绩产生一定的不利影响。

(来源:界面AI)

声明:本条内容由界面AI自动生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26