12月USDA供需报告前瞻:市场关注焦点转向南美大豆、玉米

近期美国农业部将公布12月供需报告,与以往报告市场高度关注美国谷物、油籽产量和出口预期不同的是,12月报告中市场关注焦点开始向南美转移。其中南美大豆、玉米产量及新年度出口预期成为市场关注焦点,同时还需注意的是12月-2月是巴西作物生长的关键期,在持续关注产量的同时还要关注天气对产量的阶段性影响。

大豆:南美大豆产量预期增加,增产前景能否兑现?

12月初CBOT大豆期价冲高回落,美豆油生柴需求不及预期引发美豆价格回落。进入到12月以后,巴西大豆播种接近尾声,阿根廷大豆播种完成30%,南美大豆播种期天气影响仍持续扰动市场。从南美大豆种植进度来看,巴西大豆种植进度整体偏慢,但生长情况较为乐观。阿根廷大豆在12月初播种加快,因降雨天气缓解旱情,巴西和阿根廷大豆在12月初生长期的天气情况仍较为有利。

12月供需报告市场关注焦点集中在巴西产量和美豆出口两个方面。在11月报告中,市场预期南美大豆增产3700万吨,这一利好预期能否兑现还需要依赖大豆生长期天气。12月巴西大豆生长进入到关键期,1-2月阿根廷大豆生长对温度和降水条件要求也不断增加。因此,在12-2月公布的供需报告中,投资者还将持续关注天气对巴西大豆主产国产量的影响。出口方面,阿根廷大豆11月28日开始优惠关税销售,成交不错,但美豆出口也不差,出现大单采购,买家的需求分散于阿根廷、美国、巴西等国,而非像之前预期的那样集中于南美,可见美豆出口对市场的影响也将是一个逐步减弱的过程。

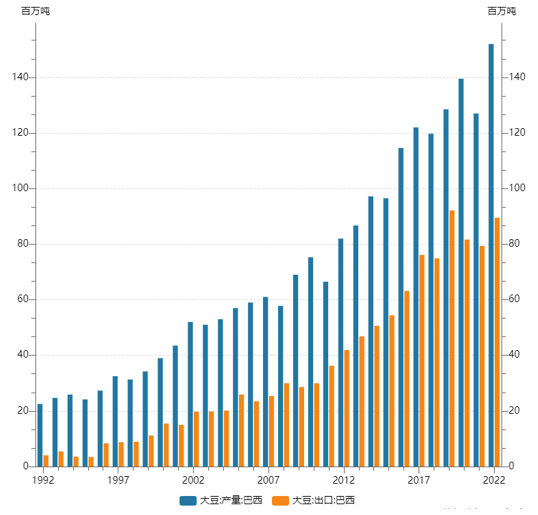

图一:巴西大豆产量及出口

数据来源:WIND

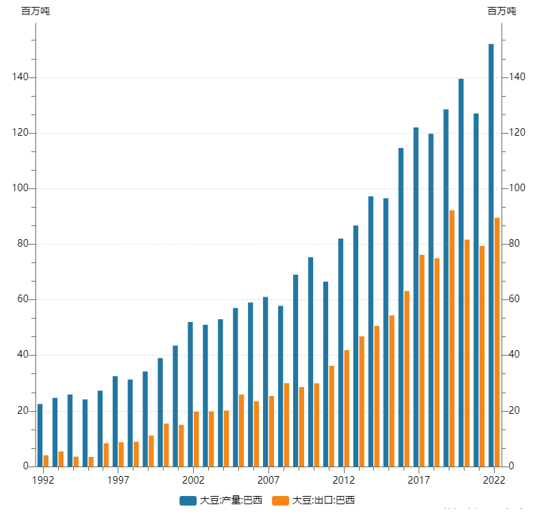

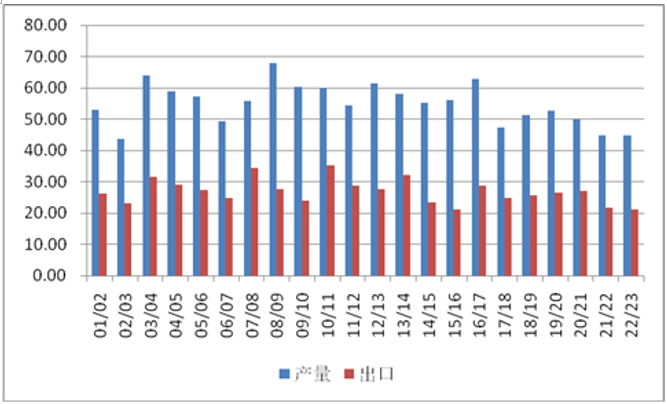

图二:阿根廷大豆产量及出口

数据来源:WIND

小麦:美麦出口低迷,价格区间下移

因美元上涨,美麦出口竞争力下降,美麦出口销售数据近几周一直维持低位。CBOT市场交易商表示,他们担心乌克兰和俄罗斯的出口恢复之后,其向市场提供的低价供应冲击美国和欧洲市场。因为他们持续向全球市场提供大量的低价小麦,在小麦价格低于美国及欧洲国家的情况下,国际市场的主要买家会把采购需求转向俄罗斯和乌克兰,这就导致美麦出口竞争力下降。美国农业部近期公布的出口销售报告显示,11月末美麦出口销售净增16.25万吨,远低于市场预期的30-72.5万吨的预估区间。12月黑海谷物出口协议延长至2023年第一季度,在这段时间之内低价小麦供应市场,美麦出口面临的竞争压力也将持续。

对于即将到来的12月供需报告中,市场还在关注世界小麦产量能否持续上调。在11月报告中,阿根廷小麦减产被欧洲国家增产抵消,报告上调澳大利亚、英国和哈萨克斯坦的小麦产量预期,全球小麦产量稳中略增。澳大利亚资源经济局周初表示,澳大利亚当前的财政年预计迎来作物丰收一年,小麦产量为创纪录的第二高位水平,尽管其东部地区遭遇大范围的洪水影响。国际小麦出口方面,市场也在高度关注乌克兰小麦出口上调,麦麦出口下调的预期能否兑现。

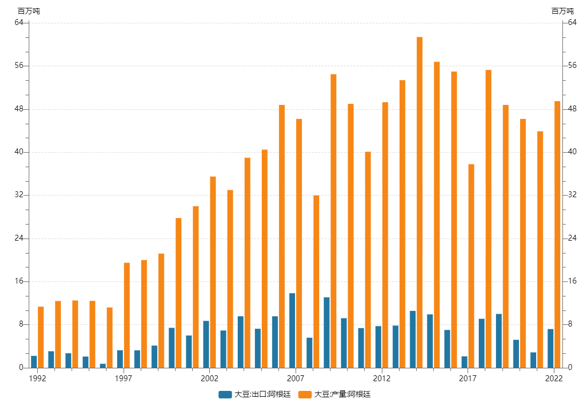

图三:美麦产量及出口

数据来源:光大期货研究所

玉米:巴西市场关注度提升,出口预期不断扩大

在俄罗斯与乌克兰战争开始以来,世界谷物市场出口格局随之改变。在这期间,传统谷物出口国纷纷将本国产量和出口目标上调,其中印度、巴西等主要供应国大力提升本国产量预期,并希望通过提升最近两年本国谷物出口份额,抢占全球谷物市场的供应量,提升其在世界贸易板块中的出口地位。

2022年印度小麦产量预期先增后降。印度是最早提出希望替代乌克兰谷物出口的国家。其在小麦市场中先增后减的出口预期就体现了这一点。在玉米市场中,巴西的表现与印度在小麦市场的表现较为相似。其主要做法是先提升本国玉米产量预期,并加大出口份额,进而替代一些传统的玉米出口国,增加其在国际市场中出口的地位。近期有关巴西玉米产量及出口预期增加的消息不断增加。12月咨询公司Datagro报告表示,巴西2022/23年度的玉米总面积预计为2343万公顷,比2021/22年度的2285万公顷高出3%。产量预计为1.2630亿吨,比2021/22年度的历史最高纪录1.1965亿吨提高6%。咨询公司StoneX也发布报告称,2022/23年度巴西玉米产量预测值调高到1.303亿吨,高于之前预测的1.299亿吨。因为巴西二季玉米播种面积调高到了1794万公顷。预计首季玉米产量预测值维持不变,二季玉米产量为9960万吨,比上次预测提高了0.4%。在乌克兰供应出现问题之后,中国已经寻求扩大供应来源,以保证饲用谷物供应更安全,并减少对美国谷物的依赖。预测数据显示2022/23年度巴西玉米出口量将达到4600万吨,中国从乌克兰采购转向巴西,成为支撑其玉米出口增加的主要因素。

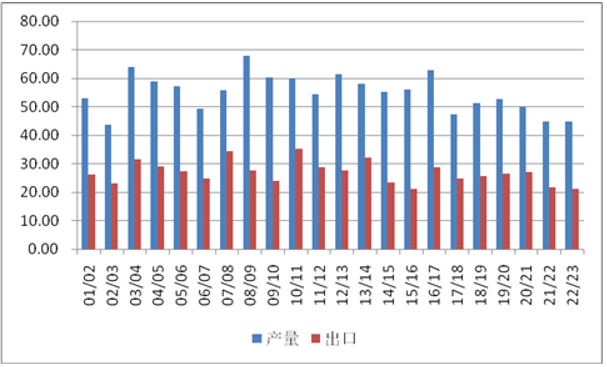

图四:巴西玉米产量及出口

数据来源:光大期货研究所

$NQ100指数主连 2212(NQmain)$ $道琼斯指数主连 2212(YMmain)$ $SP500指数主连 2212(ESmain)$ $黄金主连 2302(GCmain)$ $WTI原油主连 2301(CLmain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47