11月PMI数据点评——受疫情冲击而下行

一.PMI数据总览

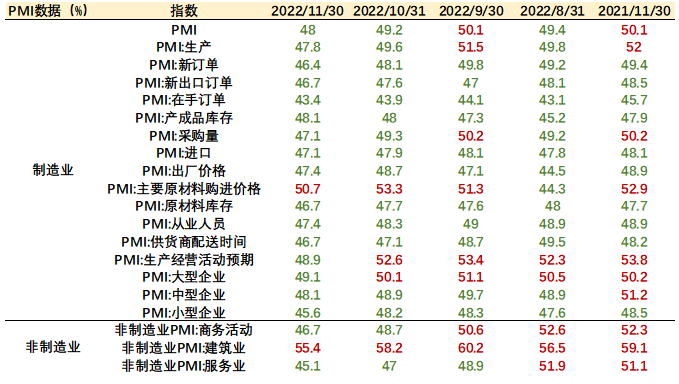

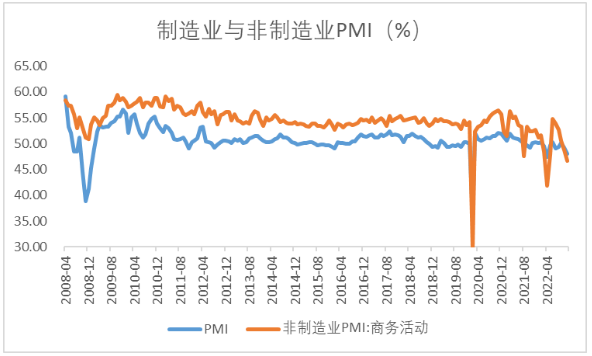

2022年11月30日,国家统计局服务业调查中心和中国物流与采购联合会发布了中国采购经理指数(PMI)。其中,制造业PMI为48%,较上月下降1.2个百分点;非制造业PMI为46.7%,比上月下降2个百分点。

数据来源:Wind,格上研究整理

二.PMI数据分析

11月制造业PMI边际下降,突破降于荣枯线之下。

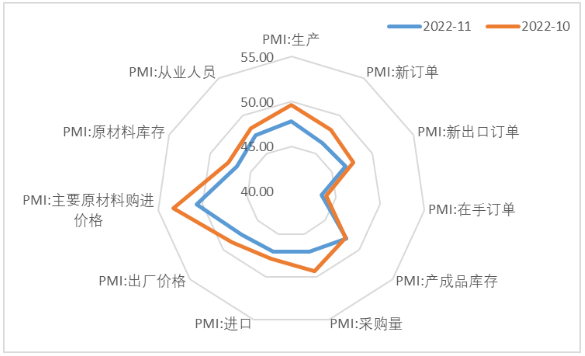

具体而言,从供给端来看,11月PMI生产指数47.8%,较上月回落1.8个点,继续处于收缩区间,说明了工业生产的明显回落;从需求端来看,11月PMI新订单、新出口订单指数分别为46.4%、46.7%,较上期回落1.7、0.9个百分点,其中新订单指数已经连续5个月处于收缩区间,说明了整体需求不足的问题愈发显著,内外环境均弱。

从价格来看,原材料购进价格与出厂价格双双回落,与PPI的同比回落形成呼应。11月主要原材料购进价格为50.7%,较上月大幅下降2.6个百分点,出厂价格为7.4%,较上月下行了1.3个百分点。价差有所改善,但整体上9月以来改善幅度趋缓,企业盈利能力或难以快速恢复。11月供应商配送时间指数为46.7%,比上个月下降了0.4个百分点。反映了供应商配送效率变慢,物流随散发疫情效率降低。

库存方面,产成品库存小幅上升,原材料库存下降。11月产成品和原材料库存指数分别为48.1%和46.7%,上期分别为48%和47.7%。需求端恢复不强和疫情反复等多重因素扰动下,库存难以快速去化。原材料库存的降低说明了企业经营信心再度下滑。“主动去库存”仍在延续。

数据来源:Wind,格上研究整理

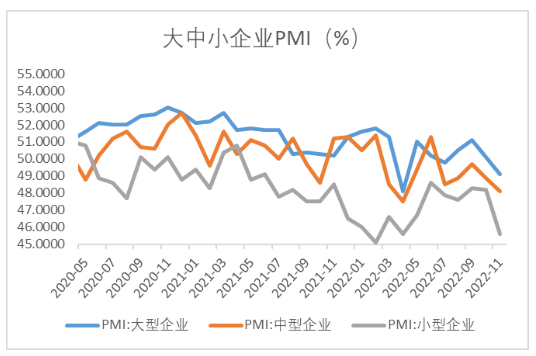

从企业类型来看,11月不同企业景气均回落至荣枯线之下,小型企业PMI最低且回落幅度最高。其中大中小型企业的PMI分别为49.1%,48.1%和45.6%,较上月分别回落1.0、0.8和2.6个百分点。说明了目前各个类型的企业生产经营压力都较大。

数据来源:Wind,格上研究整理

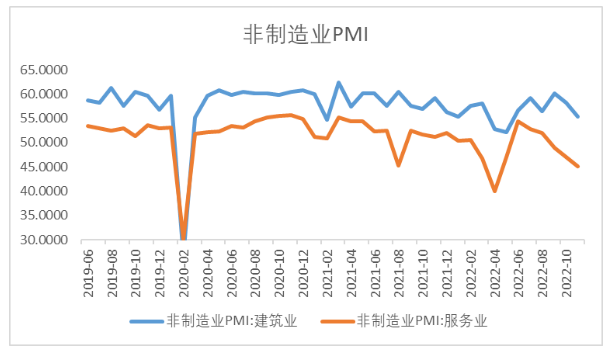

从非制造业来看,11月非制造业PMI录得46.7%、较上月回落2个百分点,其中服务业和建筑业双双回落。具体来看,11月服务业PMI回落1.9个点至45.1%,主要是受到了疫情的冲击与影响。建筑业方面,11月建筑业PMI回落2.8个点至55.4%,说明地产投资仍较为低迷。在疫情反复之下销售施工有所减弱,并且房企融资仍然受限。

数据来源:Wind,格上研究整理

浙商证券认为,11月PMI指数显著下行,需求收缩、预期转弱的问题尚未缓解,经济景气度进一步回落。我们认为稳增长、保就业仍是近期政策的首要目标,短期内的疫情反弹会对经济修复造成一定制约,但随着地产政策的渐次放松以及疫情防控措施的进一步优化和落实,需求收缩和预期转弱的问题将得到改善。

华泰证券认为,供需层面,供需继续回落,运输物流不畅、制造业被动补库存;价格层面,原材料与出厂价格均边际回落,原材料价格相对强于出厂价格;行业层面,制造业中设备类回升,建筑业、服务业均在继续走弱; 11月高频数据和PMI印证基本面供需均进一步下行,弱现实仍有待改善;政策层面,本月疫情防控和地产保主体等拐点级别政策出台,但偏弱现实下政策可能仍有博弈空间。

国盛证券认为,近期稳增长政策持续发力,11.22国常会强调“当前是巩固经济回稳向上基础的关键时间点,必须紧抓不放保持经济持续恢复态势”,11.25央行全面降准0.25个百分点,11.28证监会放松房企股权融资,但实际效果仍受疫情反复制约,全面见效可能仍需时间。短期有四大关注点,其中:12月政治局会议和中央经济工作会议,预计总体偏积极;年底年初大概率会降息、尤其是降LPR,以及进一步松地产;国内疫情和防疫政策的进展;美联储加息节奏,12月15日会议可能转为加50BP。

光大证券认为,国内疫情点多面广频发,全国单日新增确诊+无症状病例接近今年4月份水平,制造业PMI进一步回落至48.0%。此轮疫情波及面广,物流运输有所受阻,产业链供应链运行有所放缓。向前看,一方面,制造业、服务业新订单数均持续处于临界值以下,预期指数同步回落,需求偏弱问题突出,企业信心亟待增强。另一方面,在疫情防控二十条优化措施指引下,预计四季度经济受疫情冲击影响弱于二季度。后续随着稳增长政策效应继续显现,疫情影响逐步减弱,经济有望延续恢复态势。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56