楼市“第三支箭”来了?

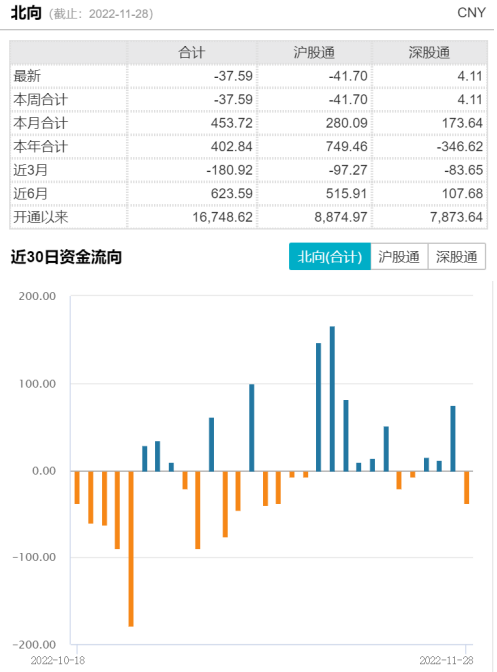

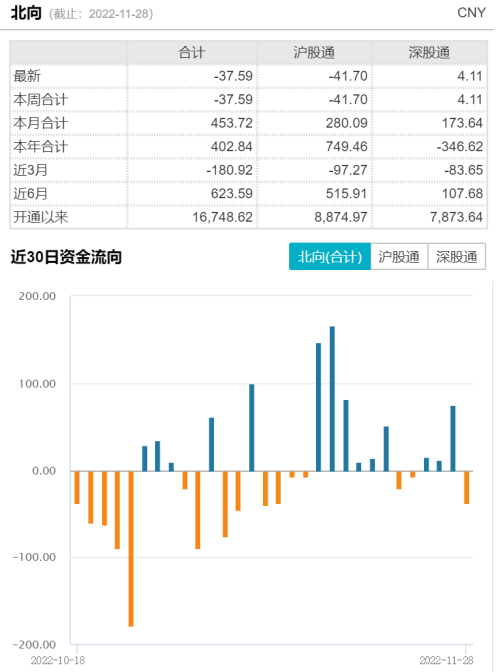

11月28日,A股三大指数开盘齐跌逾1%,盘初跌幅均超过2%,随后止跌回升逐步收复失地。上证指数收跌0.75%报3078.55点,深证成指跌0.69%报10829.08点,创业板指跌0.46%报2298.8点,科创50指数跌0.72%报992.81点,万得全A跌0.7%,万得双创跌0.56%。金融领跌,地产、医药出现分化,CRO、锂电池、芯片、教育题材跌幅靠前,虚拟电厂、免税概念、广电、燃气等概念逆势活跃。市场成交额7590.6亿元,北向资金实际净卖出37.6亿元,结束之前连续三日净流入的趋势。

数据来源:wind

上证综指从10月底的2900点左右回升到目前3100点左右,A股整体脱离了前期的底部位置。对之前悲观情绪(海外加息、国内公共卫生事件反复)的修复,阶段性趋于结束,市场进入震荡调整区间。上周,“中国特色估值体系”引发的市场思考叠加地产风险处置、增长加码共振,刺激市场产生快速的行业轮动,主导价值风格占优。中期来看,市场大级别底部正在临近,未来市场中枢提升将更加确定,但是对于投资而言,短期过快的预期修正将带来市场波动的加大,11月28日市场也出现了小幅调整。

当前,政策面和行业基本面的变化以及海外因素,都会带来一定的边际刺激,形成股价的波动和行业的快速轮动。短期来看,随着秋冬季呼吸道疾病进入高发季,国内动态防控政策的推进节奏仍然需要密切关注。中长期来看,公共卫生事件防控政策落地后,市场将更加关注政策效果的验证。

此外临近年底,市场高度关注中央经济会议。对此,华安证券给出了乐观估计,一方面,预计中央经济工作会议对明年增长定调偏积极,地方公共卫生防控层层加码乱象纠偏,美国加息节奏偏缓和,均有可能提振市场偏好;另一方面,当前经济增长面临压力不减,但市场已进行充分预期,明年增长预期更加重要,预计有望设定在5%左右。

从11月28日市场表现来看,直接受益于开放预期的板块逆市收红,如商贸零售、社会服务、医疗美容等,其中影视ETF(516620)收涨1.06%。

2022年11月18日,系列公共卫生事件防控指南的修订是相关部门优化公共卫生事件防控二十条措施在文旅领域的细化落实,在坚持常态化公共卫生事件防控的基础上,兼顾社会与经济发展,强调防控的科学性、精准性。

中信证券指出,随着防控措施不断优化,公共卫生事件对于线下文娱消费的扰动有望逐步减弱,行业有望迎来新一轮复苏。尤其是电影行业,公共卫生事件对于电影行业冲击较大,当前市场供需两弱,根据猫眼数据,2022年9月/10月/11月中旬,全国电影票房同比分别-37.4%/-71.7%/-65.4%,票房连续三个月同比大幅回落。随着公共卫生防控政策不断精准化,对电影消费具有一定刺激作用,后续静待头部影片上映拉动观影需求,提振行业及市场情绪。

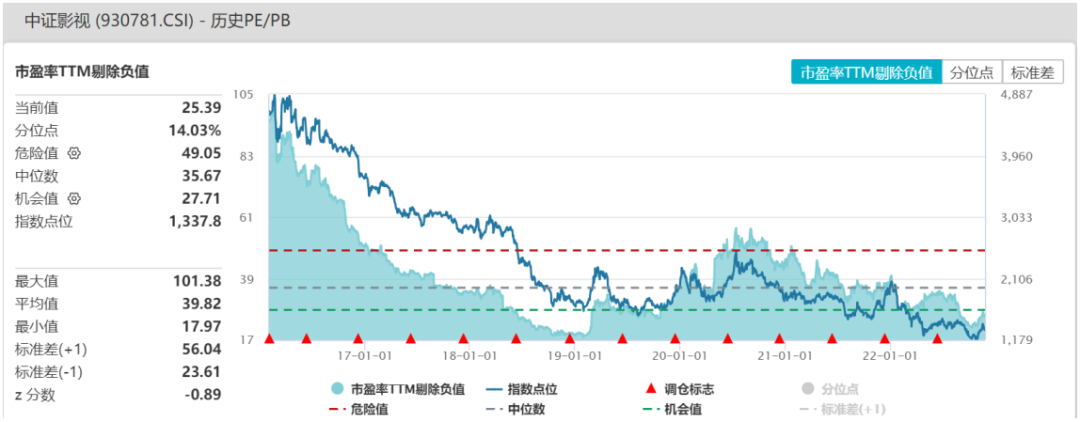

由于公共卫生事件反复等因素,电影行业短期面对压力,但中长期逻辑并未改变,中小企业在行业寒冬中会加速出清,头部公司竞争优势和市场份额有望持续提升。目前板块估值处于历史极低位置,估值中枢受到公共卫生事件的极大破坏,后续有望逐步恢复。

数据来源:wind

11月28日收盘后消息,相关部门决定在股权融资方面调整优化5项措施,核心要点:恢复上市房企和涉房上市公司再融资,募集资金严格用于“保交楼、保民生”,不能用于拿地拍地、开发新楼盘等。国泰君安称,本次政策落地意味着“第三支箭”的出台,至此债券、信贷和股权三个领域的房地产支持政策已经全部推出,银行政策底进一步夯实。中泰证券称,开展房地产开发业务和承接房建工程业务的建筑行业有望直接受益。

一方面,房地产企业新增募集资金用于“保交楼、保民生”,建筑国央企房建工程风险敞口有望下降,有望带动资产负债表持续改善。另一方面,建筑业务迎良性循环,再融资可用于经济适用房、棚户区改造、旧城改造拆迁安置住房建设、补充流动资金、偿还债务,有助于建筑国央企更好服务我国实体经济发展,更好服务稳定宏观经济大盘。

当前财政、货币政策积极发力,支持力度有望持续。感兴趣的投资者可继续关注政策预期修复的地产产业链上的建材ETF(159745)、金融ETF(510230),但要警惕政策不及预期、公共卫生事件反复带来的调整风险。

年初至今,芯片ETF(512760)已经出现了35%左右的下跌,相对于2021年7月的高点更是已经下跌了45%以上。从芯片需求周期的角度来看,目前板块景气度较低,当前的备货需求改善源于三季度的终端去库存,板块整体的景气度提升仍有待终端消费数据复苏后才可能得到确认。需求周期维持时间一般在2到3年,是比较短的周期。

技术创新的周期持续时间更长一些,在10年左右。近期国家出台了一些政策,支持半导体行业发展。深圳政府发布的《深圳市关于促进半导体与集成电路产业高质量发展的若干措施(征求意见稿)》中指出,对深圳企业销售自研芯片,且单款销售金额累计超过2000万元的,按照不超过当年销售金额的15%给予奖励,最高1000万元。上海政府印发的《上海打造未来产业创新高地发展壮大未来产业集群行动方案》中,将推动等宽禁带半导体化合物发展、晶圆制造、芯片产品设计能力等作为未来发展方向,提升产业转化承载能力,打造未来产业集群。每一代技术的提升,带来的是生态和业务模式的改变甚至是颠覆,这一点从4G、5G芯片的更新换代中可以清晰感受到。因此,技术创新的周期给芯片带来的将会是巨大的需求提升。2019年是5G元年,目前芯片产业的技术创新周期仍处于上行阶段。

另外,芯片板块也是国产替代的重点行业。当前芯片产业空有政策支撑而缺乏技术支撑,难以独立自主研发、设计、生产先进芯片。近年来国际关系的不稳定使得“缺芯少核”的痛点持续暴露,这也让各厂商意识到芯片供应链韧性的重要性,芯片行业也迎来了国产替代的窗口期。

当前需求周期处于相对疲软的阶段,仍需要等待消费电子板块需求的复苏,而复苏的时间点很有可能会在明年出现。一旦下游需求复苏,叠加科技创新周期和国产替代的逻辑,三方面因素共振下,芯片行业的前景将会非常光明。在当前阶段,感兴趣的小伙伴可以持续关注芯片ETF(512760),或采取定投的方式逐步布局。

医药行业各板块过去几个交易日均表现不佳,5日累计涨跌幅在所有板块中靠后。长期来看,医药板块前景依然可期。当然,短期内情绪上有波动是正常的,可能还会再跌,但是从当前的位置看2-3年的维度,投资医药行业大概率会带来不错的收益。

数据来源:wind

医药行业的投资可以从短逻辑和长逻辑两个维度来看。短逻辑主要是公共卫生防控后修复,在当前公共卫生事件持续的状态下,医药行业的各个环节,不管是研发、生产还是销售,都受到了不同程度的影响。如果明年公共卫生事件控制好了,就会有疫后修复的逻辑,医药企业的效率会提升,基本面也会好转。

长逻辑的第一个方面是老龄化。随着老年人口数量的不断增加,需要的医疗服务、药物的数量会随之增加,这个逻辑的确定性是很高的。第二个方面是消费升级。随着经济水平的上升,全社会对于大病药品的消费能力也在上升,因此医药行业会受益于消费升级。第三个方面是国产替代。以生物医药板块为例,大部分创新药会被划归到生物医药板块中,其发展依托的是生命科学技术的进步。国内大病药物部分依赖进口,这一现象随着过去几年药物的国产化,已经得到了极大的改善。高端医疗器械也是如此,它们的制造的精度要求非常高,也是我们目前比较缺乏的。这也是国家大力推动创新药和创新医疗器械方向发展的原因所在。

当下医药板块的支撑还是比较清晰的,未来2~3年甚至更长时间内医药板块的表现也值得期待。例如生物医药ETF(512290)、医疗ETF(159828)、疫苗ETF(159643)、创新药沪深港ETF(517110)这些,都属于医药领域里面长期比较有前景的细分方向,可以持续关注。

(来源:界面AI)

声明:本条内容由界面AI自动生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47