Mysteel参考丨12月全国冷轧板卷或将继续区间震荡运行

前言:国庆小长假,节前和节后的下游补库需求仍然存在,被动去库导致价格高点出现。而9-10月的供应端的产量持续回升,和之后消费下滑趋势显现,供需矛盾或将继续累积。成材消费不及预期后,钢企利润继续被压缩,其负反馈到原料端后,成本支撑或将进一步减弱。十月份全国冷轧板卷价格整体呈现前高后低的走势。目前黑色期货盘面大幅向下,盘面提前出现原料端的负反馈。回归现实市场上社会库存持续去化,出现部分规格资源紧张情况,钢厂成本较强,贸易商挺价意愿较强。现实强预期弱,期现基差拉大,冷热价差扩大。进入11月后基差会将如何收缩呢?进入11月后期冷轧板卷价格止跌企稳,主要是由于钢厂原料库存过低,被动补库带动成本上移,那么12月份冷轧板卷价格又会如何演绎呢?

一、供应情况

1.钢厂方面

图1:全国冷轧板卷产量(单位:万吨)

数据来源:钢联数据

11月17日,据Mysteel监测的29家冷轧板卷生产企业中,当周开工率85.11%,周环比持平;钢厂产能利用率82.72%,周环比减少0.15%;钢厂周实际产量为83.72万吨,周环比减少0.15万吨;钢厂库存40.26万吨,周环比减少0.59万吨。从图1不难看出,今年8月冷轧板卷产量降至年内低点后触底反弹,9月和10月钢厂产量回升明显,并且呈现持续回升的趋势。而去年则是产量在8月达到顶峰后回落,9月和10月产量下降明显。

具体数据来看,2022年8月冷轧板卷周均产量约为76.0万吨/周,2022年9月周均产量约为79.18万吨/周,2022年10月周均产量约为82万吨/周。2021年8月周均产量约83万吨/周。2021年9月周均产量约为79.2万吨/周,2021年10月周均产量76万吨/周。就钢厂冷轧板卷的生产供应而言,今年9月周均产量同比持平,而10月周均产量环比回升约2.82万吨/周,同比回升6万吨/周。其主要原因为:由于在7-8月供需失衡的格局下钢厂利润倒挂,加之钢厂接单较差,使得部分钢厂8月主动减产检修来缓解市场压力。对于9月供应端而言,首先当前钢厂生产利润得到改善,各大钢厂为了现金流和订单,降价“抢单”意愿较强,其接单尚可。但由于原料端的偏强势,钢厂利润处于盈亏边缘,加之当前冷热价差在400-450元/吨,制约了部分钢厂增产,使得钢企其9月复产动力有限。10月份,钢厂其接单尚可,尤其是品种汽车钢,并且其当前利润仍然处于盈亏边缘。加之9月和10月消费的季节性回升和10月冷热价差走扩,9月和10月钢厂接单都不错,并且当前亏损幅度也并未达到钢厂减产的边际效益。然而去年10月由于能耗双控和行政限产等因素,冷轧板卷周均保持较低水平约为76.16万吨/周。总而言之,今年和去年减产背后的逻辑完全不同,今年钢厂减产完全是由市场化所来决定,而去年减产大部分因素是行政原因。从11月份的预估产量来看,目前暂无钢厂减产检修计划出现,加之冷热价差走扩,综合来看,11月大概率冷轧板卷产量仍然会维持一个较高水平约周均82万吨/周。

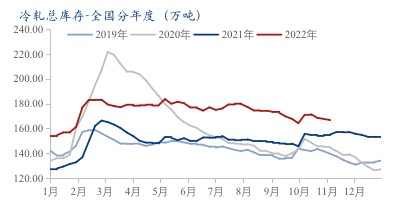

2.库存方面

图2:全国冷轧板卷总库存(单位:万吨)

数据来源:钢联数据

11月17日本网监测29个城市库存,当周冷轧板卷社会库存193.76万吨,周环比减少1.68万吨,月环比减少11.81万吨,年同比(公历)增加6.28万吨,年同比(农历)增加7.84万吨。由图2也不难看出,9-10月冷轧库存持续去化趋势较为明显,这也是当前现货市场大家挺价意愿较强的重要原因。但整体来看,今年全国冷轧板卷库存仍然是高居不下,库存去化的压力尚且存在。

表1:全国29城冷轧板卷社会库存(单位:万吨)

数据来源:钢联数据

从具体分区域来看,据Mysteel 11月17日监测29个城市库存,华东地区当周社会库存为104.31万吨,周环比减少1.26万吨,月环比减少5.93万吨,年同比(公历)增加6.1万吨,年同比(农历)增加8.11万吨。其中,华东地区的压力主要集中在上海和宁波两个主要市场。而华南地区,当周社会库存为45.25万吨,周环比减少0.39万吨,月环比减少2.64万吨,年同比(公历)减少3.06万吨,年同比(农历)减少3.0万吨。由图3可以看出:相比华东地区,华南地区库存去化较为顺畅,华南地区冷轧库存已经低于去年的同期水平了。这也是近期乐从市场和上海市场价差拉大的重要原因。其一是今年华南地区相比华东地区受到疫情冲击较小,其二是华南地区主流钢厂资源为柳钢,近几个月长材走势强于板材并且利润高于板材,8-9月柳钢减少冷轧板卷的产量而增加螺纹的产量。综合导致华南地区整体供应压力小于华东地区,乐从和上海价差拉大。

具体来看,9-10月全国市场库存也是呈现连续去化的趋势,但是10月份去库速度明显放缓,库存压力仍然较大。其主要原因是,供应端8月钢厂供应减量较多,9月环比小幅增产,10月环比增产更明显。消费端金九银十的消费回升,综合导致9—10月持续库存去化,而进入10月中后期库存去化速度明显放缓。对于当前库存,市场商家普遍认为库存压力不大,挺价意愿较强。其主要因素是:第一、目前市场处于主动去库的阶段,当前市场上大部分贸易商心态比较谨慎,大部分商家都是压低库存轮转。第二、市场冷轧库存出现品种结构分化,当前以品种汽车钢为主,部分普材甚至出现规格紧缺的现象。造成目前这种状态的主要原因是:对于市场端而言,目前市场上下游端消费都相对谨慎,库存管理与消耗量均处于低位运行。逐步负反馈向上,贸易端利润持续倒挂订货意愿较弱,自然贸易商的库存资源都减少了。然而对于钢厂端而言,仍然会将库存压力逐渐向市场传导,只是进入冬天后,北方资源物流速度较慢。关于库存品种结构问题,当前钢企生产品种钢利润稍微高一些,加之近几个月以来汽车行业消费表现亮眼,钢企品种钢接单也不错,综合导致钢企偏向生产品种钢,使得当前上海市场库存结构分化显现。进入11月后,钢厂库存压力继续向市场传导,随着冬天和春节假期的来临,消费逐步回落,库存将逐步出现累积。

二、需求情况

冷轧板卷主要消费行业是汽车领域、家电领域和五金制造行业,其他下游行业的总用量占比较低。据Mysteel对下游企业的最新调研,11月汽车企业接单量环比10月增长较难,大部分接单环比持平或者小幅下滑,而同比接单量则是下滑较多。家电企业接单量环比和同比将持平或小幅增长。

汽车领域:据中国汽车工业协会发布数据显示,10月,汽车产销分别完成259.9万辆和250.5万辆,环比分别下降2.7%和4%,同比分别增长11.1%和6.9%。1-10月,汽车产销分别完成2224.2万辆和2197.5万辆,同比分别增长7.9%和4.6%。增速较1-9月分别扩大了0.5和0.3个百分点。随着车辆购置税减征政策持续发力,提振车市的效果愈发明显。根据国家税务总局数据,今年6至8月份,约355.3万辆车享受了车辆购置税减征政策。其中,享受减税政策的车辆数逐月提升,截止8月底受益车辆占比已经超过60%。同时,随着10月国庆假期期间,多地陆续举办车展,各品牌主机厂和车商也会充分利用时机开展促销等活动。10月也是传统的汽车销售旺季。但10月也存在部分地区疫情反复和居民购买力不足等因素,对汽车市场销量增幅会带来一些不确定性。据中汽协最新调研,各种利好因素促进汽车销量持续提升。通过对经销商调查,有92%的经销商认为四季度汽车销量会高于去年同期,认为销量下降的经销商不到2%。在预期销量增长的经销商中,认为增长幅度在5%-10%的经销商占比约为15%。10月汽车产销虽然环比都减弱仍然表现亮眼,但是不可忽视的一点是当前经销商心态较为乐观,经销商补库也比较多。第四季度确实是汽车行业的传统的产量旺季,经销商当前库存水平也是较高的,而且国庆假期后疫情散点式爆发对消费者信心或将有所下降。据Mysteel最新调研的汽车企业和汽配企业,11月接单量环比10月增长较难,大部分接单环比持平或者小幅下滑,而同比接单量则是下滑较多。主要是今年10月和去年11月份的产销基数较大。综合来看,预计11月汽车产销或将仍然维持较高景气度。

家电领域:据国家统计局数据显示,2022年10月中国空调产量1443.2万台,同比下降3.3%;1-10月累计产量18959.5万台,同比增长3.2%。10月全国冰箱产量690.0万台,同比下降9.7%;1-10月累计产量7159万台,同比下降3.3%。10月全国洗衣机产量880.6万台,同比增长12.9%;1-10月累计产量7318万台,同比增长3.7%。10月全国彩电产量1926.2万台,同比增长8.2%;1-10月累计产量16139.6万台,同比增长9.1%。10月份家电行业产量表现尚可,一部分是家电行业季节性生产回升,一部分是国内消费韧性尚存加之马上来临的国内“双十一”购物节和国外“圣诞节”的消费旺季。但国内房地产行业的不景气和消费降级等对家电行业的负反馈或将继续显现。而国外市场美联储加息货币持续收紧,加之欧美受通胀居高不下的影响,国外市场消费者的热情大幅被削减,欧洲消费衰退较多。据Mysteel最新调研的家电企业,四季度本来就是家电行业传统的产销旺季,而去年情况是上半年家电行业出口表现火热,之后四季度环比上半年产销基数下滑较多。据家电企业最新反馈,由于今年过年时间较早,会把明年1-2月的排产计划提前,同时也会根据双十一的销售情况来具体排单,并不想积压太多库存。综合来看,11月份大部分家电企业接单量环比和同比将持平或小幅增长,今年出口订单下滑较为明显。今年家电领域消费整体表现不佳增长较难,但四季度传统季节性消费回升仍然存在。

总而言之,进入11月后,作为冷轧两大主力消费汽车行业和家电行业消费环比和同比或将表现不温不火,但传统季节性消费回升仍然存在。

三、成本方面

从生产成本估算,热轧到冷轧加工费大约为500元/吨。截止10月,上海市场冷热价差为650元/吨。其主要原因是热卷原料金融属性较强,10月受期货盘面影响近段时间跌幅大于冷轧。由于冷热价差的持续扩大,并且在500元/吨以上,当前对于能自供热卷基料的长流程钢厂来说,生产冷轧利润是高于热轧。对于少数需要靠外买热轧基料来轧制冷轧的独立轧钢企业,当前生产冷轧还处于盈利状态。当前亏损并没有达到钢厂减产的边际亏损点,短期产量不考虑亏损的情况下,下降的可能性极低,因为今年没有供给侧改革。从11月份的预估产量看,无论是热卷还是冷轧整个产量变化空间并不大。而热卷与冷轧面临相同的供强需弱格局,虽然今年基建行业消费表现较为亮眼,但其他行业消费亮点不足,加之出口受阻。根据国家统计局发布的数据显示,1-9月我国制造业投资增长10.1%,比1-8月上升0.1个百分点;基础设施投资同比增长8.6%(电力、热力、燃气及水生产和供应业投资增长17.8%),比1-8月上升0.3个百分点,房地产投资同比下降8%。可以看出当前基建托底支撑较为明显,但其他行业消费亮点不足。然而,进入冬天后随着赶工期的结束和年底大部分基建国企收账的影响,基建消费将逐渐走弱。出口方面,受俄乌局势和国外消费衰退双重影响,海外出口受阻,最新11月热卷出口报价为FOB500美元,12月报价FOB480美元。对于11月热卷原料而言,随着矛盾的逐步累积,供需平衡在产量没有下降空间的情况下,压力继续加大。进入11月份淡季,消费下台阶后,供需矛盾才会进入一个较为高的累积过程,并逐步收缩国内外价差和国际上价格接近。这使得价格的顶部继续承压。但是由于11月钢厂整体原料库存较低,目前钢厂并没有继续减产的意愿,由此钢厂被动补库带动原料价格上涨,从而带动热卷成本上涨,成本托底支撑较强。由此可见,热卷原料预期12月供需双弱的格局顶部承压,而成本强支撑托底的区间震荡状态或将显现。

四、总结

进入11-12月后,就当前供需面来看,国内冷轧板卷在产量没有下降空间的情况下,供应端产量继续维持在高位,生产端的压力持续向市场端传导,而伴随着消费端的逐步走弱,供需矛盾继续累积,从而价格顶部继续承压。成本方面,热卷原料在供需平衡的状态逐步向供需双弱的状态转变下,价格或将继续区间震荡运行,从而冷轧成本支撑较强。综合来看,进入12月后全国冷轧板卷在供需矛盾持续累积而成本支撑较强的状态下,或将继续在4000-4500元/吨之间区间震荡运行。短期需要关注的几点:1、钢厂接单情况,是否会以价换量。2、钢厂原料补库不充分会给予成本支撑力度加大。3、冷热价差的收缩。

2022大宗商品年报出炉在即!欢迎抢鲜品读!

报告聚焦钢材、煤焦、铁矿石、不锈钢新材料、铁合金、废钢、有色金属、建筑材料、农产品等9大品种,由上海钢联100多位资深分析师倾力打造,深度剖析100余条细分产业链长周期数据,囊括行业热点、宏观政策等全方位解读,涵盖价格价差、成本利润、产能产量、库存、资源流向、区域供需平衡、市场竞争格局等基本面分析……

点击链接了解更多:点击查看

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47