国金宏观:“债灾”?与2016年底有质的不同

报告要点

近期,债券市场剧烈调整,引发大家对2016年“债灾”重现的讨论。当前市场与2016年有哪些不同、未来又将如何演绎?本文系统梳理,可提供一定参考。

“债灾”?“利空”集中扰动下,交易拥堵和净值化“负”反馈放大市场波动

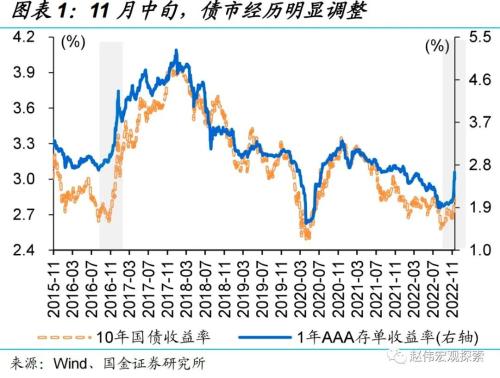

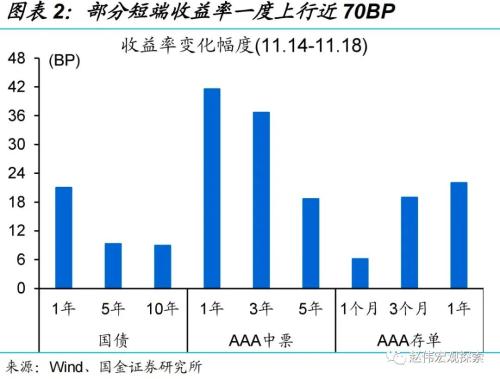

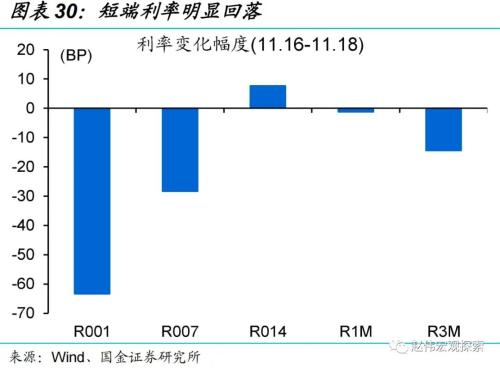

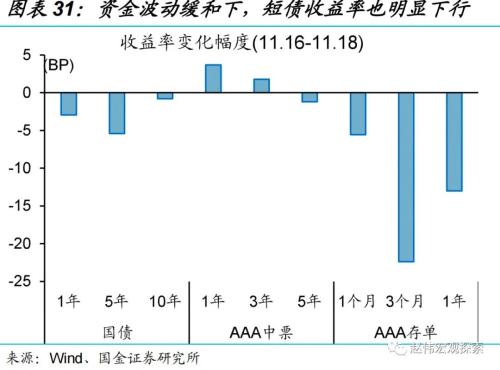

交易过于拥堵下,市场稳定性明显下降,机构行为对利空因素的反应更加敏感。2022年11月14日-18日,债市经历“惊心动魄”的一周,10年国债收益率上行9BP,短端上行更大、1年国债和1年AAA短融收益率分别上行21BP和42BP。事后来看,债券市场虽然难逃涨跌轮回,但交易过于拥堵的警示信号值得以后重视,机构杠杆用足、利差压到极致等,会导致债券市场稳定性明显下降。

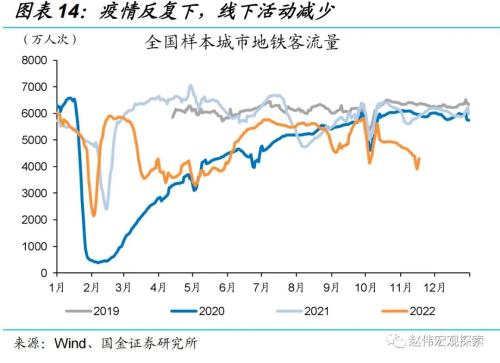

“利空”集中扰动下,净值化机制下的资产负债“负”反馈,放大市场波动。前期压低收益率的三大变量在近期出现“反转”信号,民企“第二支箭”等推动房地产预期修复,防疫优化带来经济预期修复,及中美元首会晤透露的外部局势缓和信号,叠加资金面的偏紧,推动收益率在11月7日-11日当周已开始上行,部分银行、理财资金赎回,导致公募基金等机构被动卖出,加速了收益率的上行。

“债灾”旧日重现?相较2016年底,基本面、资金面、杠杆均有质的不同

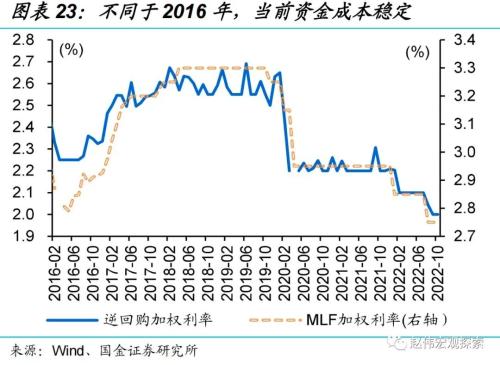

不同于2016年底,经济未来1-2个季度或延续下行,在此过程中“资产荒”的延续也有利于遏制”负”反馈机制。始于2016年10月债市牛熊大切换,是“政策底”和“经济底”夯实、资金成本抬升共振的结果。相较之下,出口加快回落、地产低迷和疫情反复等,使得当前经济仍面临阶段性“二次探底”风险,货币流动性也不具备持续收紧的基础;地产等低迷下,资金与资产不匹配的现象依然较为突出。

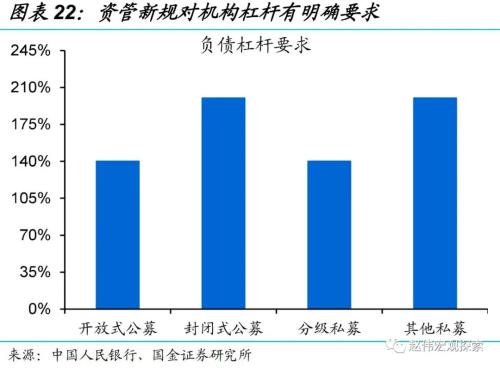

“资管新规”约束下,当前机构杠杆行为较为规范,没有抬升资金成本“去杠杆”必要。2018年之前,监管归属不同的银行理财、券商资管等机构,通过层层嵌套等实现表外加杠杆;而“资管新规”的穿透式监管,将机构杠杆约束在2倍之内、甚至更低,显著降低了杠杆收缩效应和缩短了资产负债”负”反馈的链条。此外,2016年机构对央行“收短放长”的后知后觉,也加剧了2016年底的“踩踏”。

后市演绎?中短期”负”反馈或趋缓和,但中长期面临基本面回归带来的压力

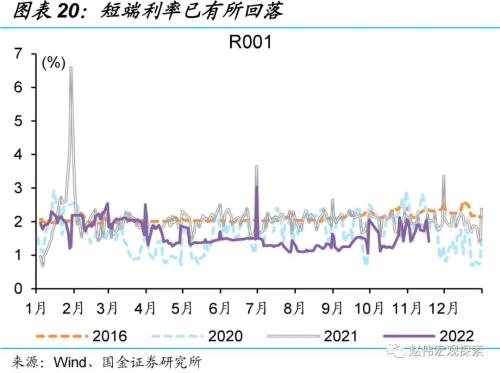

央行果断行动下,机构预期有所平复、”负”反馈趋于缓和,后续还需跟踪理财等行为变化。债市大幅调整后,央行加大逆回购投放、平抑资金波动,11月15日-18日,逆回购合计净投放3650亿元,资金利率明显回落、R001下降50BP至1.4%附近,机构”负”反馈行为也开始有所缓和。中期来看,理财全面净值化过程中,居民理财和机构投资行为的不断磨合、成熟,带来理财申赎变化仍需跟踪。

类似2016年“债灾”不会重现,债券市场中长期或回归基本面驱动。当前与2016年的基本面、资金面、杠杆等不同,使得债券市场短期大幅调整不会演变成2016年“债灾”。中长期来看,稳增长继续发力、疫后修复及地产超调后的企稳等,或推动经济回归“新稳态”,使得基本面对债券市场的压制逐步显现。稳增长续力带来的债券供给冲击、资金波动等,也可能阶段性干扰交易行为、放大市场波动。

风险提示:政策效果不及预期,疫情反复的干扰,全球经济衰退超预期。

报告正文

一、“债灾”?交易过于拥挤下的“踩踏”现象

(一)交易过于拥挤下,债券市场稳定性明显下降

11月中旬,债券市场经历明显调整、短端调整幅度大于长端。2022年11月14日-18日,债市经历“惊心动魄”的一周,10年期国债收益率上行9BP至2.83%、活跃券盘中一度上行突破2.9%,短端上行幅度更大、1年期国债同期上行21BP;信用债收益率调整幅度更深,其中,1年期AAA中票收益率上行近42BP,3-5年的中长期限上行幅度也在18BP-37BP之间。如此快速、大幅的调整,引发市场对于2016年底“债灾”重现的担忧。

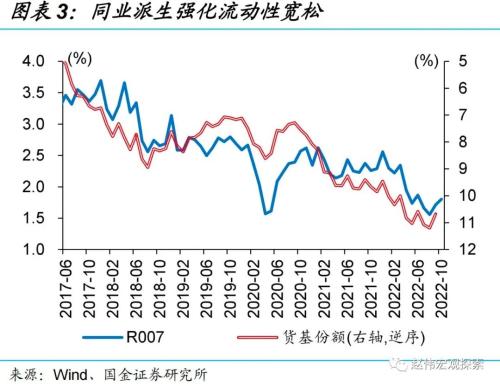

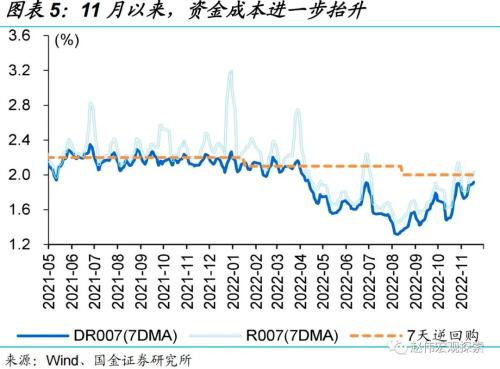

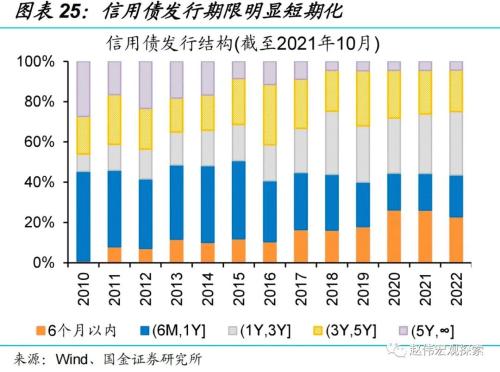

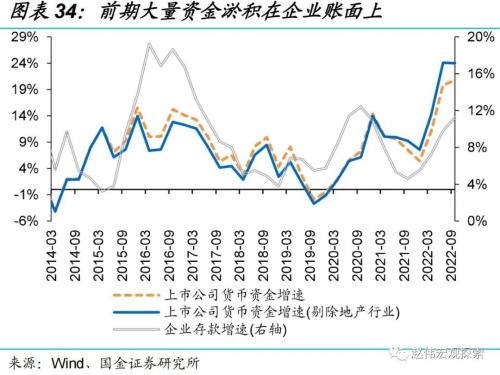

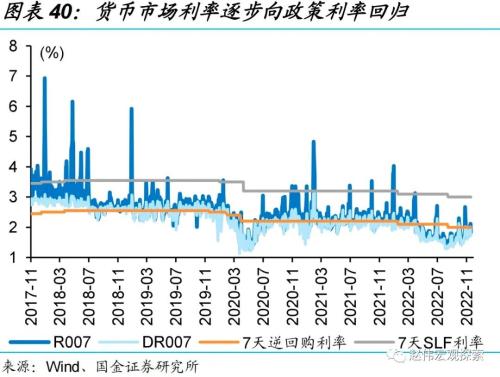

交易过于拥堵下,市场稳定性明显下降,机构行为对利空因素的反应更加敏感。4月中下旬以来,降准、大规模留抵退税,叠加实体修复“平缓”等,使得资金滞留金融体系的现象较为突出、DR007一度下探至1.3%以下。流动性极度宽松下,票息策略逐步成为主流,机构加杠杆套息差行为,推动信用利差收窄至历史绝对低位。

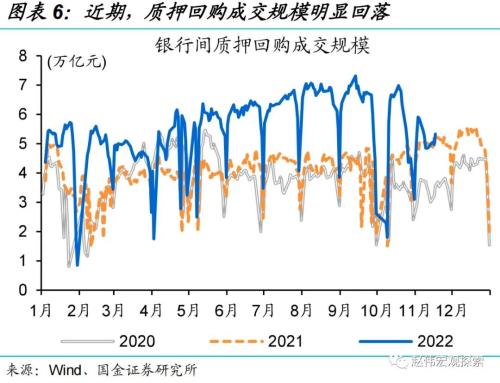

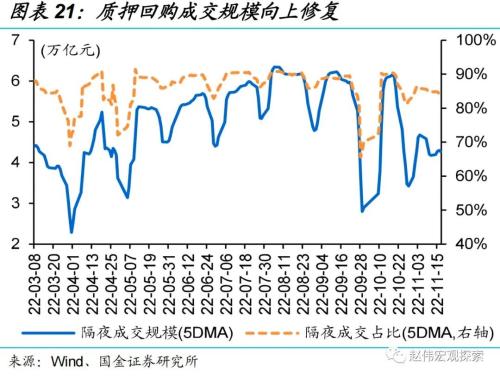

杠杆加足下,机构对资金波动更为敏感,资金利率逐步收敛的过程中,交易行为已经开始出现变化。11月初,资金利率并未出现类似此前9月、10月初的季节性回落,反而有所上涨,以DR007为代表的货币市场利率中枢明显抬升、由9月的1.6%上涨1.8%附近、盘中一度突破2%,市场对资金面的担忧情绪由此发酵,银行间质押回购成交规模由此前日均6万亿元左右、降至11月前三周的不足5.2万亿元。

(二)“利空”集中扰动下,净值化“负”反馈放大波动

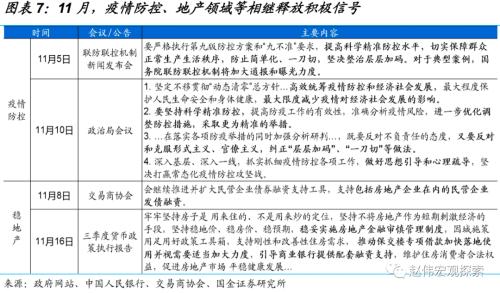

地产、疫情、外部局势等前期压低收益率的三大变量,在近期均出现“反转”信号。除了资金面收紧干扰债市情绪外,经济基本面也集中释放“利空信号”,共同推动收益率加快上行,具体包括,民企“第二支箭”等带来房地产预期修复、防疫优化带来的经济预期修复,及中美元首会晤带来的外部局势缓和等(详情参见《疫情防控“新”变化!》、《防控优化,影响几何?》)。

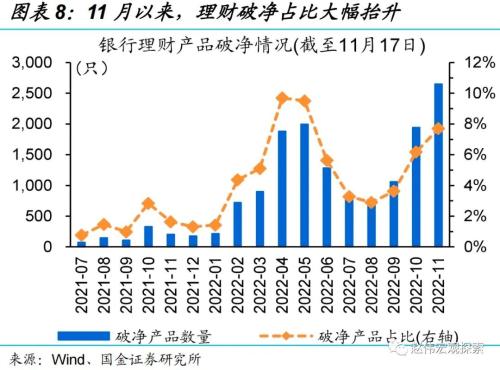

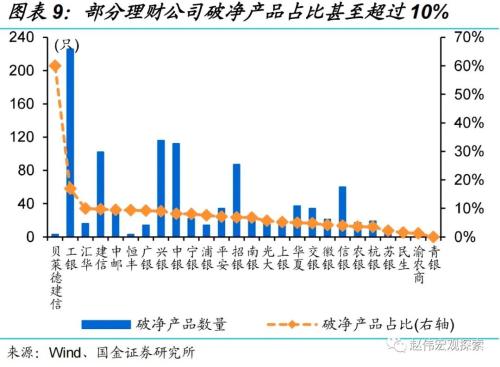

债市快速调整后,理财“赎回潮”进一步加剧市场波动。部分银行、理财资金赎回,导致公募基金等机构被动卖出,进一步加速收益率上行。截至11月前17日,银行理财破净产品就已达2522只、占全部银行理财产品的7.3%,较上个月大幅抬升3个百分点;破净比例高于8%的理财公司占比近4成、部分理财公司破净比例甚至高达15%以上。

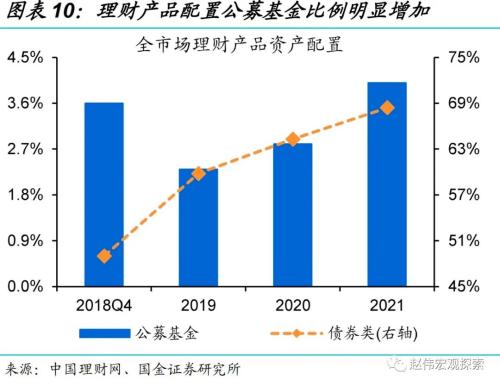

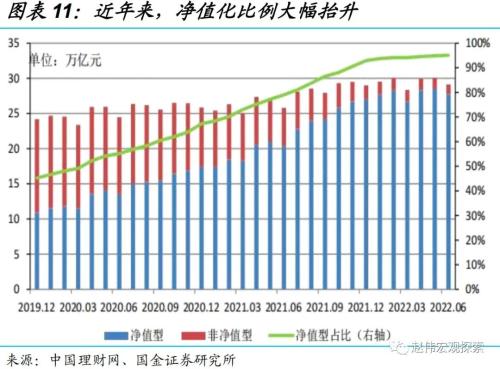

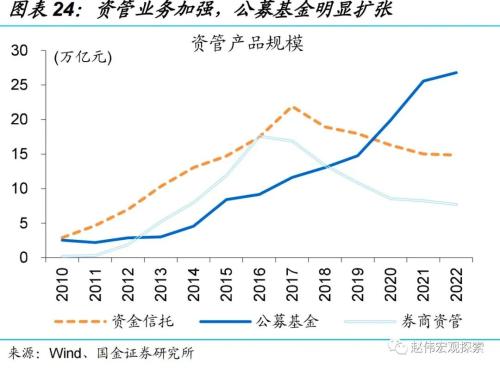

理财“赎回潮”的背后,是资管业务监管加强、净值化转型加快的缩影。伴随穿透式监管的加强,理财产品持有债券类资产占比已超68%、同比抬升4个百分点以上,投向公募基金也明显增多、由原先不足3%抬升至4%左右。净值化转型进程也在加快,截至2022年6月底,理财公司产品存续规模19.1万亿元、全部为净值型产品。

二、“债灾”旧日重现?核心驱动变量有质的不同

(一)相较2016年,“资产荒”是最大的基本面差异

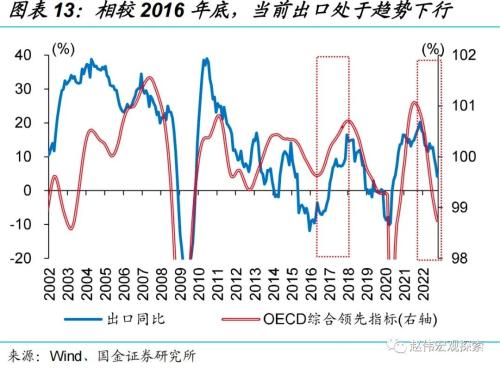

不同于2016年底,经济未来1-2个季度或延续下行。始于2016年10月债市牛熊大切换,是“政策底”和“经济底”夯实、资金成本抬升共振的结果。相较之下,当前经济动能增长明显偏弱、面临阶段性“二次探底”的风险,一方面是,前期重要支撑项之一的出口,已进入趋势性下滑通道;另一方面,尽管政策信号强化,地产和消费尚未看到边际改善的信号,阶段性仍会受到疫情反复、居民收入以及房企债务等的压制。(详情参见《黎明前的“黑暗”》)。

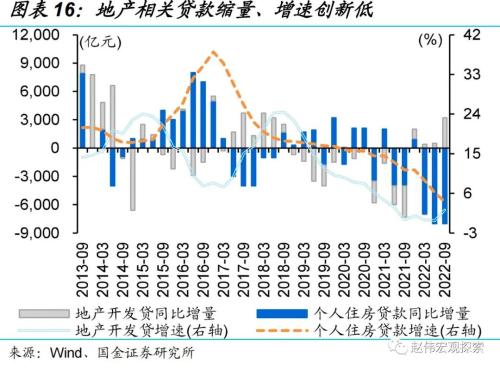

经济下行过程中,“资产荒”现象或仍将延续,与2016年形成鲜明对比。经济承压下,流动性不具备持续收紧的基础,类似2016年“收短放长”抬升资金成本的情况或较难出现;与此同时,实体需求偏弱,使得资金大量滞留在金融体系,推动机构资产配置需求增长。尽管广谱利率已降至历史低位,居民购房需求、企业贷款需求等依然低迷,叠加地产债务等信用风险担忧仍在,使得机构资产短缺的问题依然突出、对利率债和高评级信用债配置需求较强。

“资产荒”背景下,资金面压力的缓解,有助于遏制机构资产负债的“螺旋式”“负”反馈。相对宽裕的资金面与相对短缺的优质资产之间的不匹配,并不会因为短期机构遭受资金赎回而改变;赎回资金找不到匹配的资产,或仍会滞留在金融体系、尤其是货币市场,一旦资金面趋于稳定,资产短缺矛盾会继续凸显。11月16日之后,资金面压力明显缓解,机构行为有所恢复,银行质押回购日均成交规模由此前不足5万亿元恢复至5.6万亿元。

(二)资管新规之后,高杠杆的问题已经大为缓解

“资管新规”约束下,机构杠杆问题已经大为缓解,也不需要抬升资金成本引导“去杠杆”。2018年之前,监管归属不同的银行理财、券商资管等机构,通过层层嵌套等实现表外加杠杆;而“资管新规”的穿透式监管,将机构杠杆约束在2倍之内、甚至更低,显著降低了杠杆收缩效应和缩短了资产负债“螺旋式”“负”反馈的链条。此外,2016年机构对央行“收短放长”的后知后觉,也加剧了2016年底的“踩踏”。

微观结构嬗变下,机构行为更加理性和市场化。资管新规之后,资金池、刚兑、多层嵌套等现象明显减少,券商资管、信托等通道业务也持续收缩,推动资金逐步向管理规范的公募基金等集中,规模体量居首的银行理财也逐步向更加市场化运行的理财子发展。随着市场格局变化等,债券市场参与机构,更加注重负债管理、平衡资产收益和负债久期,灵活利用杠杆变化和波动交易,根据宏微观形势变化切换久期、票息等投资策略。

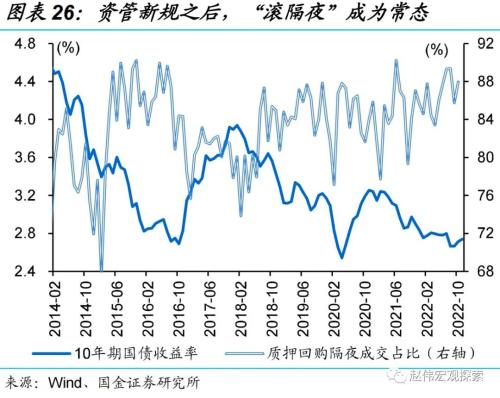

当前债市杠杆更多体现在场内,只要票息“丰厚”、资金稳定,不会形成负向自我加强。资管新规之后,机构杠杆行为更多集中在场内,“滚隔夜”加杠杆已成为常态、质押回购隔夜成交占比长期在86%附近。机构利用场内杠杆套息差的行为成为市场交易主要策略之一,资金出现波动时,场内杠杆有所回落;一旦资金波动平复,杠杆很快恢复来套息差。

三、后市演绎?短期“负”反馈缓和,中长期回归基本面

(一)随着央行果断行动,机构预期修复、“负”反馈缓和

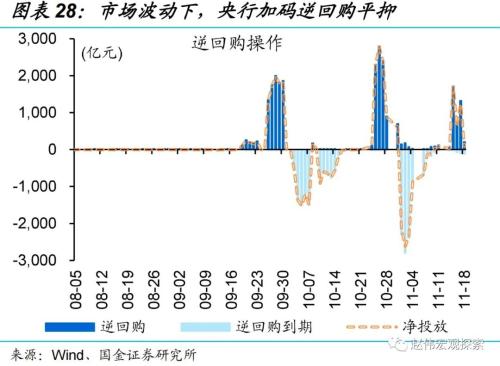

央行果断行动,加大公开市场操作、助力机构预期平复。债市大幅调整后,央行11月15日开始加大逆回购投放,在MLF和PSL等工具已实现1700亿元净投放的基础上,当天逆回购投放1720亿元、实现净投放1700亿元,随后两个交易日内继续保持平均每天1000亿元左右的投放规模,11月15-18日,逆回购合计净投放3650亿元、帮助平抑资金波动。

伴随央行投放加码、财政缴税影响消退等,资金面压力缓解,机构“负”反馈现象有所缓和。逆回购资金投放增多,稳定机构预期的同时,也一定程度缓解财政缴税带来的扰动,而11月17日之后资金上缴国库的扰动已明显减弱,资金利率明显回落;在11月17日-18日两个交易日,R001和R007分别回落63BP和28BP至1.41%和1.82%,存单和利率债收益率也出现不同幅度下行。

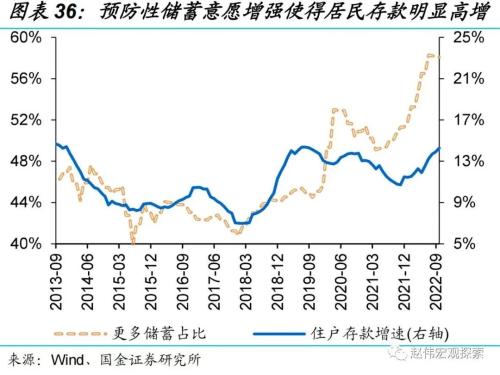

中期来看,居民理财和机构投资行为在不断磨合、成熟,或有助于降低净值化“负”反馈的影响,后续变化仍需跟踪。2022年是理财全面净值化的元年,恰好赶上资本市场跌宕起伏,居民从习惯理财刚兑到理性认知理财也可能跌破净值需要一个过程,居民与销售渠道、投资机构之间也需要时间磨合。展望未来,理财“赎回”带来的“负”反馈或逐步平息,后续可紧密跟踪理财变化。

(二)“债灾”不会重现,债市中长期回归基本面驱动

尽管类似2016年“债灾”不会重现,债市中长期面临基本面回归带来的调整压力。当前与2016年的基本面、资金面、杠杆等不同,使得债市短期大幅调整不会演变成2016年“债灾”;中长期来看,债券市场驱动逻辑或回归基本面。2022年稳增长效果的滞后显现、2023年政策继续发力,疫情干扰逐步消退带来的疫后修复,及地产超调后的企稳等,或共同推动经济回归“新稳态”,使得基本面对债市的压制逐步显现(详情参见《重估中国:站在历史轮回的新起点》)。

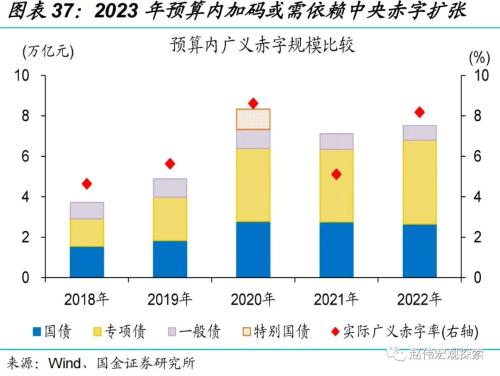

稳增长续力带来的债券供给、资金波动等,可能阶段性干扰交易行为、放大市场波动。外需走弱下,稳增长仍需继续发力,部分对冲出口下滑、助力经济回归;财政继续担当稳增长重任,但收支压力下,中央赤字可能扩张、“准财政”继续加码,或带动国债、政金债规模扩大(详情参见《财政稳增长,还有多少“弹药”》)。债券集中供给增多,可能阶段性加大资金波动、干扰交易行为。

与财政配合,央行或继续维持流动性合理适度,降低资金面波动对债市的扰动。2023年稳增长政策组合或延续当前搭配,财政担当重任、货币与之配合,一方面,央行运用PSL、专项再贷款工具等,加大对政策性银行的资金支持;另一方面,灵活开展公开市场操作、平抑资金波动,维持货币市场利率在利率走廊内窄幅波动,为政府债券、政金债发行提供合理适度的货币流动性环境。

经过研究,我们发现:

(1) “利空”集中扰动下,交易拥堵和净值化“负”反馈放大债券市场波动。前期压制收益率的房地产、疫情和外部形势三大变量的积极变化,叠加资金面的紧张,是近期债市调整的重要原因;而交易拥堵下,部分银行、理财资金赎回,导致机构资产负债“螺旋式”“负”反馈,加速债券收益率的上行。

(2) 与2016年底“债灾”相比,当前基本面、资金面、杠杆等均有质的不同。不同于2016年底,经济未来1-2个季度或延续下行,在此过程中“资产荒”的延续也有利于遏制“负”反馈机制;“资管新规”约束下,当前机构杠杆行为较为规范,也没有抬升资金成本“去杠杆”必要。

(3) 类似2016年“债灾”不会重现,债市中短期“负”反馈或趋于缓和,中长期或回归基本面驱动。中短期,央行果断行动助力机构预期平复,“负”反馈趋于缓和,后续关注理财等行为变化;中长期来看,稳增长继续发力、疫后修复及地产企稳等,或推动经济回归“新稳态”,进而对债市形成压制。

风险提示:

1、政策效果不及预期。

2、疫情反复的干扰。

3、海外经济衰退超预期。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56