避险重投黄金怀抱!金价上看1720挑战“延续6周内周线首涨” 下周美联储政策会议前强势

24K99讯 由于对放缓的担忧,黄金在6周内首次周线上涨。美元兑其他货币上涨0.2%,使得以美元计价的金条对持有其他货币的买家来说更加昂贵。由于对通胀失控的担忧超过了对经济增长的担忧,欧洲央行周四加息幅度超过预期。避险重新投入黄金怀抱,下周美联储政策会议前保持强势。

尽管黄金被视为对冲通胀的工具,但利率上升增加了持有黄金的机会成本。投资者的焦点现在转移到下周将举行的美联储政策会议上,预计政策制定者将加息75个基点。上周申请失业救济的美国人人数连续第三周上升,而本月工厂活动下滑,这是美国经济在利率上升和高通胀压力下放缓的最新迹象。

由于经济面临全球原材料价格高企的压力,日本6月核心消费者通胀连续第三个月高于央行2%的目标。

周五金价在1700美元上方徘徊,多头在从16个月低点1681美元,出现令人印象深刻的转机后稍作喘息。美元指数在106.40区域附近再次获得支撑,这使得该亮金属难以维持其复苏模式。

随着早前的反弹,金价有望录得六年来的首次周涨幅。投资者评估更加鹰派的欧洲央行结果,以及令人鼓舞的季度收益报告的影响,但在周五欧元区、英国和美国的初步标准普尔全球制造业和服务业采购经理人指数公布之前,人们对即将到来的全球衰退的担忧潜伏着。

尽管俄罗斯天然气通过北溪1号管道返回欧洲,但德国和欧元区的商业活动仍处于收缩的边缘。如果数据令人失望,我们可能会在全球范围内看到新一轮的避险情绪,避险资金流入美元和政府债券。

因此,金价复苏可能会失败,但周末的资金流动也将发挥关键作用。此外,投资者将在每周收盘前和下周三美联储利率决定之前重新调整头寸。

FXStreet也分析道,周四黄金的强劲复苏,主要是由于欧洲央行为应对通胀飙升而加息超过预期50个基点后,全球增长担忧再度抬头。

疲弱的美国初请失业金人数和费城联储制造业指数增加了对经济放缓的担忧,巩固了金属作为传统避风港的吸引力。上周申请失业救济的美国人人数连续第三周上升。

与此同时,费城联储7月工厂产出指数连续第二个月收缩,该指数跌至-12.3。

这反映出在美国债券的飙升上,因为美国国债收益率在曲线上急剧下降。美国10年期基准利率回落至关键的3%水平以下。

(来源:FXStreet)

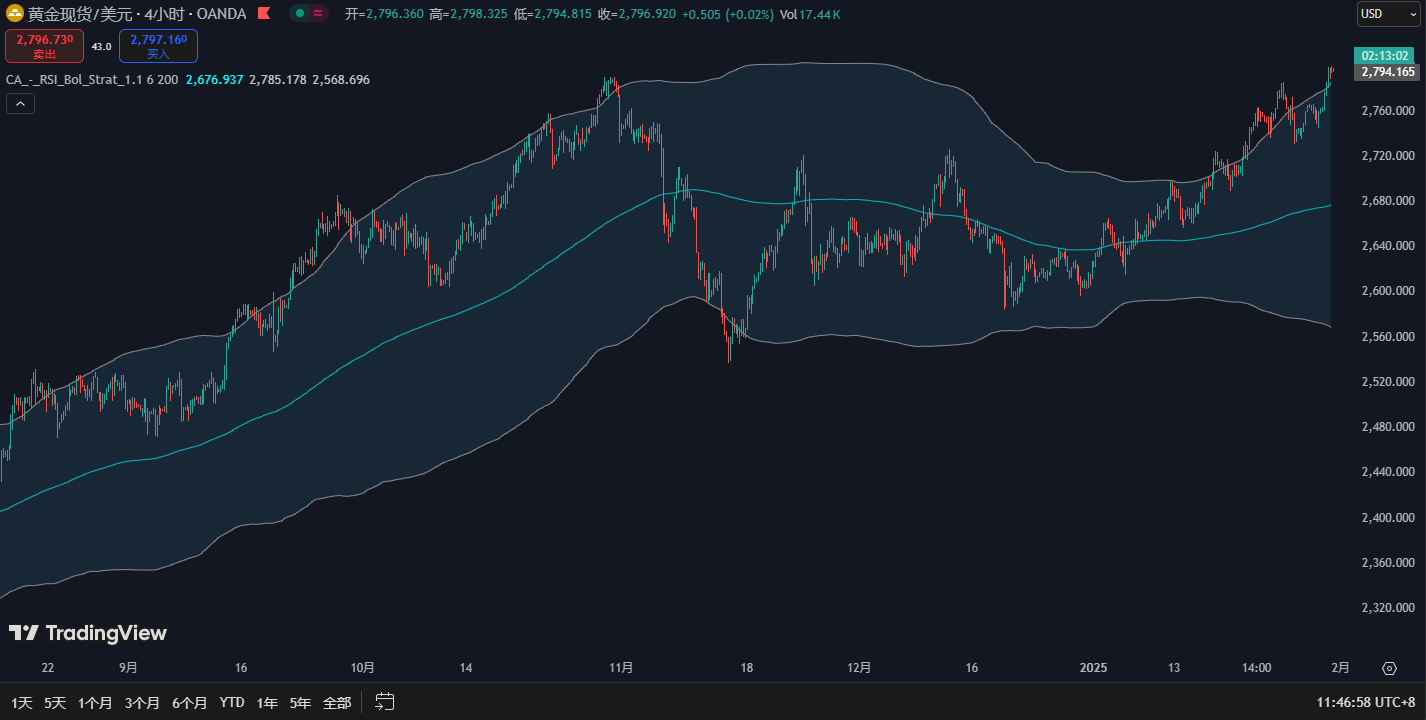

周三在四小时图上发现对称三角形击穿后,金价扩大下行并触及1781美元的模式目标。正如这里所解释的,在超卖相对强度指数(RSI)状况的帮助下,金属确实出现了强劲的反弹。

黄金需要捍卫之前的阻力位,现在对50简单移动平均线(SMA)的支撑位1714美元,才能保持上行空间。RSI现在转低,但保持在中线上方,让多头充满希望。买家的最后一道防线是21日均线1707美元。

突破后者将重新打开跌向1700美元和数月低点1681美元的下行空间。另一方面,持续突破前一天的高点1720美元,将重振复苏势头。黄金多头随后将瞄准7月18日的高点1824美元如果上涨势头强劲,1830美元的整数将受到考验。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47