历史总是惊人的相似!分析师:美联储将重演2008年“突发转向宽松” 房地产逼近泡沫化

FX168财经报社(香港)讯 美联储周四(5月4日)深夜将发布利率决议,市场已强烈共识5月加息25个基点,因此投资者更为关注的是,主席鲍威尔是否传递降息信号,以及年底前转向宽松的前景。金融分析师Kelsey Williams指出,美联储正在重演2008年金融风暴的激进利率政策,在无预警的背景下,突发转向宽松政策。这将促使房地产价格逼近泡沫化,房屋开工率恐将骤降,且失业率飙升。

回顾2004年6月30日,联邦公开市场委员会(FOMC)开始收紧政策,将联邦基金目标利率提高至1.25%。到2006年6月,即两年后,目标利率为6.25%。它在接下来的一年里长期保持在这个水平,一直到2007年。

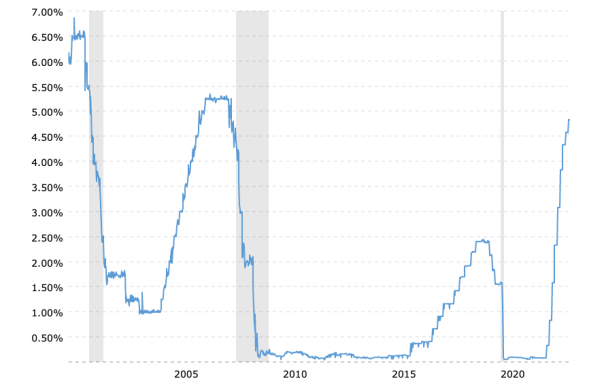

当时的紧缩政策紧随美联储历史上更激进的举措之一,即2001-04年降低利率。利率突发大幅下降,以及宽松的贷款政策,进一步助长了房地产价格泡沫。下图显示2000年至2020年联邦基金利率的历史:

(来源:GoldSeek)

美联储是否造成2008年的经济衰退?Kelsey回应:“追踪利率政策的历史轨迹,可以得出的答案很明显,是的。”

“1924年和1927年的公开市场购买,为股市投资者和投机者提供了大量廉价燃料。自由贷款标准允许向普通零售股票投资者提供高达90%的保证金贷款。从1928年开始,美联储将重点转移到了更高的利率上。在1929年10月股市崩盘之前,经济开始走弱并明显放缓,随后是十年的经济萧条。”

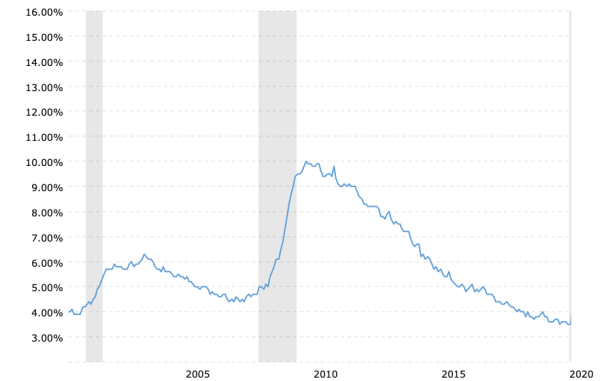

由于利率上升,以及廉价和宽松信贷的暂时减少,金融流动性枯竭了。从本质上讲,更高利率的影响对金融市场造成了供应冲击。住宅房地产崩溃引发了信贷内爆,随后出现了严重的经济混乱。房屋开工率下降80%,失业率从4-5%飙升至10%。

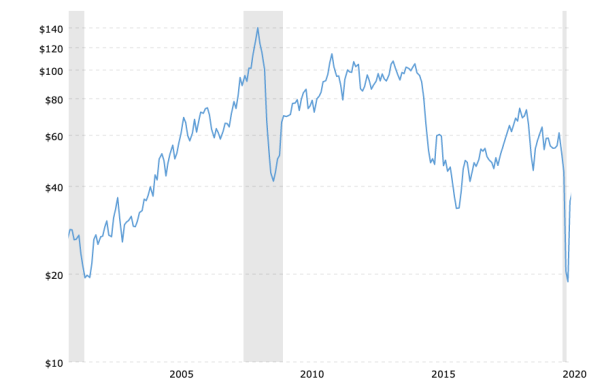

Kesley强调,这似乎还不够糟糕,随着油价在2007-08年翻了一番以上,经济经历更多的供应冲击。在2008年最后六个月下跌2/3后,原油价格翻了一番多,再次超过每桶100美元,并在该水平上保持了数年。

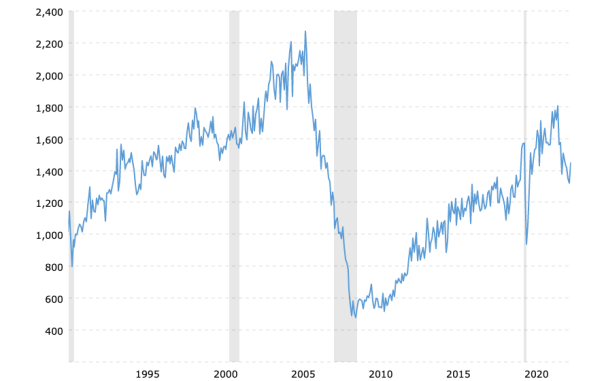

下面的图表说明了新屋开工的崩溃、失业率的大幅上升,以及油价的极端波动。

(新屋开工历史图表,来源:GoldSeek)

(失业率历史图表,来源:GoldSeek)

(原油价格历史图表,来源:GoldSeek)

美联储对经济大衰退开始时的最初事件的反应迅速而激进,目标利率几乎立即降到接近零的水平,并在该水平或附近保持了8年时间。这也就是为什么,在近期美联储采取激进紧缩政策之际,黄金和美元市场如此关注“何时降息”的关键原因。

在货币方面,美联储进入二级市场并吞噬了大量国债和抵押贷款支持证券(MBS),该行动旨在阻止因房地产价格下跌和信贷质量重新评估而导致的信贷市场崩溃。

美国政府尽最大努力通过一系列新计划和法规,包括银行业、保险业和证券业在内的各个方面都进行了救助。这些名字以前被认为是金融业的中坚力量:雷曼兄弟、美林、AIG等。

现在名字换了,市场聚焦的名字是:硅谷银行、Signature Bank和第一共和银行。

Kesley表示,信贷市场对美联储直接购买债务证券的反应相当好,并没有立刻扭转伤害,却止住了放血。几年后,债券市场确实复苏并达到了更荒谬的新高度。就较低的利率而言,它们似乎没有产生预期的影响。与主动消费相比,消费者似乎更愿意偿还债务,而不是承担新的义务,节省先发制人的支出。

新创造的货币作为超额准备金,存放在一级交易商和其他银行的金库中。由于受到抵押贷款问题的严重影响,并遭受了从账簿中清除不良贷款的影响,银行宁愿坐以待毙,也不愿将其借出。

消费者和小企业也有义务改变他们的习惯,他们中有太多人正在应对房价大幅下跌造成的附带损害。此外,新的信贷标准排除了以前渴望“借贷和消费”,并且大部分人群确实这样做了。Kesley对此解释:“恢复是一个缓慢而费力的过程,专家和其他人质疑为什么预期的效果没有出现在经济中,经济一直在以危险的缓慢速度运转。”

“所有这些新的资金都去了哪里?它进入了股票、债券和房地产领域。美联储货币助长了金融资产和房价的另一个规模惊人的泡沫。”

时间来到2023年,当市场再次聚焦于何时转向宽松,Kesley指出,泡沫继续增长,直到美联储2022年初改变利率政策。汽车和轻型卡车销量下降,房屋开工率也下降。随着利率上升,新冠疫情后零售额的急剧增长停止了。

从金融角度来说,股票、债券和商品都明显走低。

目前,在美联储下一次利率决议之前,事情似乎暂时搁置。“它会停止奉行紧缩的货币政策吗?还是会继续加息?继续目前的高利率政策可能会导致进一步的金融和经济问题,类似于2008年和1929年大萧条发生的情况。故意追求较低的利率,则可能会引发美元的新一轮疲软并加速通胀的影响。”

展望后市,Kesley总结称:“美联储有突然改变利率政策的历史,最终,他们将再次改变方向。不过,这种政策变化可能要到另一场金融和经济崩溃之后才会发生。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26