血流不止!火热通胀点燃加息100基点预期 道指狂泻逾1100点、纳指大跌4.7%

FX168财经报社(北美)讯 美国股市周二(9月13日)大幅下跌,此前公布的8月通胀报告强于预期,打击了投资者的乐观情绪,市场此前预计通胀将降温且美联储将不再那么激进。

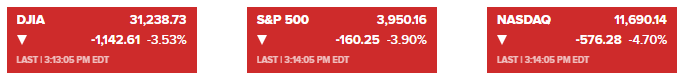

道琼斯指数下跌逾1140点或3.5%,标普500指数下跌3.9%,纳斯达克综合指数下跌4.7%。标普500指数中有490多只股票下跌,其中Facebook母公司Meta下跌7.9%,凯撒娱乐下跌7.3%。

(图源:CNBC)

这一跌幅抹去了股市近期的大部分涨幅,不过标普500指数仍较9月6日的收盘价3908点上涨逾1%,远高于6月中旬跌破3700点时的水平。

“我认为我们甚至可能会回到6月的低点,”瑞银内部操作主管Art Cashin周二表示。

“当然,3900点是如此诱人,回到50日移动均线以下,这主要与技术面有关......这意味着很多人在进行初步有利的押注时被抓了个正着,”他说。

8月份消费者价格指数(CPI)报告显示,通胀率高于预期。总体通胀率环比上升0.1%,尽管天然气价格有所下降。核心通胀率环比上升0.6%。与去年同期相比,通货膨胀率为8.3%。

接受道琼斯调查的经济学家此前预计,整体通胀将下降0.1%,核心通胀将上升0.3%。

该报告是美联储在9月20-21日会议前看到的最后一批报告之一。8月份的报告意外高企,可能导致美联储继续大举加息的时间超过一些投资者的预期。

高于预期的通货膨胀率增加了美联储可能采取更加强硬的政策立场的可能性,对下周利率决议的预期从加息75个基点升至加息整整100个基点。

CME“美联储观察”显示,美联储加息100个基点的可能性一度为20%,8月份CPI数据公布前的可能性为零。加息75个基点的可能性一度从90%降至80%。

野村证券(Nomura)经济学家目前预计,美联储下周将加息整整一个百分点。

野村证券经济学家表示,“核心商品和核心服务月度通胀的广泛走强,表明一系列通胀上行风险可能正在成为现实。”

因此,他们预计美联储将做出更有力的回应。

“9月之后,我们仍预计11月将加息50个基点,但现在预计12月将再加息50个基点,比我们之前的预测高出25个基点。在2023年2月加息25个基点的预期不变的情况下,我们现在对最终利率的预测为4.50-4.75%,比之前高出50个基点。”

此前,美国股市连续四个交易日上涨,部分原因是许多投资者认为通胀已经见顶。

“CPI报告对股市无疑带来负面影响。这份强于预期的报告意味着,我们将继续受到美联储加息政策的压力,”Janus Henderson Investors研究主管Matt Peron表示。“这也推迟了市场在短期内希望的‘美联储转向’。正如我们在过去几个月所警告的那样,我们尚未摆脱困境,将通过股票和行业配置保持防御态势。”

高增长科技股的抛售潮尤为猛烈。Cloudflare下跌约10%,Unity Software下跌超过11%。直接面向消费者的汽车零售商Carvana股价下跌超过12%,成为纽约证交所表现最差的股票之一。

美银分析师Mark Cabana表示,因美联储极其注重遏制通胀,它可能会一直加息直到美国经济陷入衰退。随着劳动力市场走强,美联储变得非常鹰派。除非劳动力市场也大幅放缓,否则美联储可能不会相信通胀已经降温,而看起来美联储也势将让劳动力市场降温。分析师还表示,他确实担心美联储希望看到金融条件进一步收紧,因为这样美联储才能对实现2%通胀目标抱有信心。美联储可能会继续保持鹰派,这对风险资产是逆风。

西北共同财富管理公司首席投资官Brent Schutte表示,尽管周二对8月份通胀下降的预期未能达到预期目标,但仍有迹象显示通胀正在放缓。

Schutte指出,该报告具有滞后性,而当前数据显示房价走软的一些领域,如住房,可能需要一段时间才能在CPI中体现出来。

他补充称,周五密歇根大学公布的消费者信心报告现在可能变得愈发重要,因美联储已表示正在关注消费者通胀预期。

“在通胀依然很高的情况下,他们当然不能停下来,但他们要以多快的速度继续前进?”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56