美国2024年大选将严重影响“利率、股市”!摩根士丹利:“这结果”将推动美股往上冲

#美国大选#FX168财经报社(香港)讯 美国2024年将迎来总统选举,摩根士丹利推出投资者早期选举指南,建议少关注哪位候选人赢得总统宝座,而是聚焦一个政党能否取得足够大的胜利,以控制除白宫之外的国会。该行提到,这场大选将严重影响利率和股市,并称“统一政府”结果将有助于推动美股往上冲。

知名金融博客ZeroHedge报道称,摩根士丹利在指南中提到,首先值得投资者注意的是,在预测选举可能如何影响市场时,需要保持高度谦虚。指南写道:“距离我们已经过去近一年了,当前看来取决于结果的问题和潜在市场影响可能会发生巨大变化。”

“举例而言,2020年初,医疗保健政策公投似乎已定,投资者关注的是对制药和保险公司的行业影响。相反,由于新冠疫情,这次选举成为决定进一步财政应对疫情对经济影响的规模和范围的关键变量,被视为多个宏观市场的催化剂。同样,2008年的周期似乎将重点放在外交政策上,但随后的金融危机使刺激措施和银行监管成为人们关注的焦点。我们可以继续,但关键是现在还为时过早,很多事情都可能发生变化,”文中继续补充。

(来源:ZeroHedge)

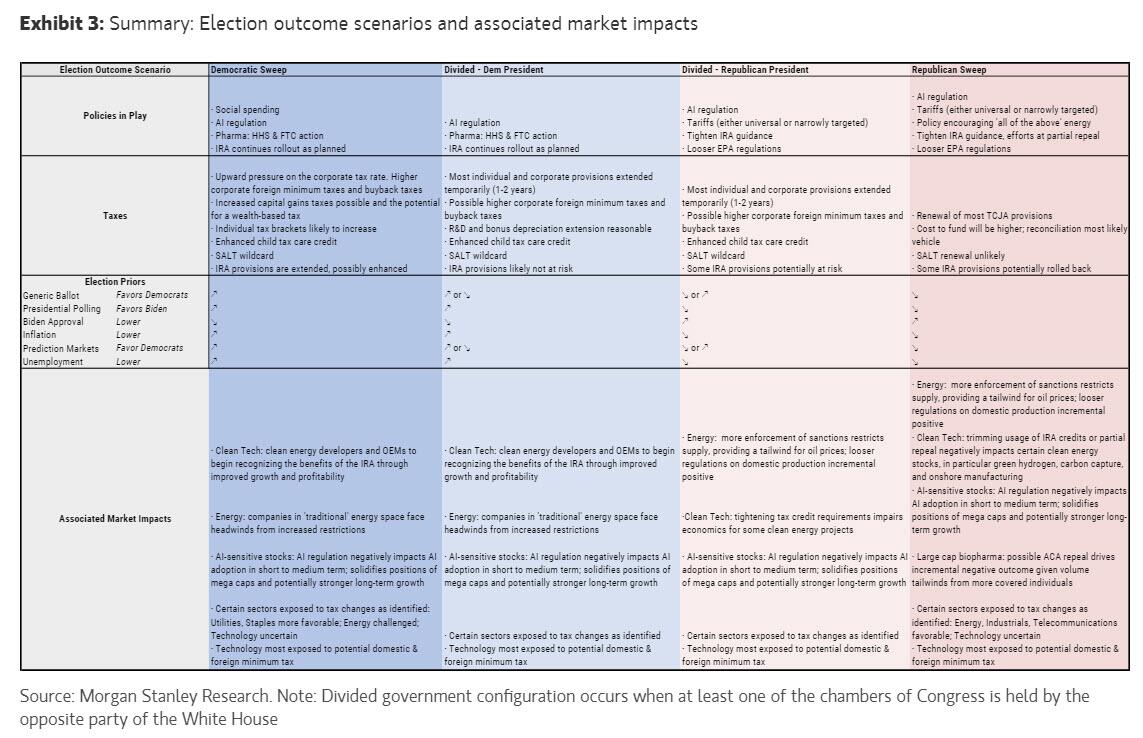

摩根士丹利也指出,抛开警告不谈,目前看来,这似乎是一场投资者必须考虑的选举,其行业影响比宏观影响更为明显。

考虑到双方的赤字扩张政策优先事项已经制定。在过去的8年里,每一党都轮流同时控制白宫和国会,并且都利用这个机会颁布了重大的赤字扩张立法,例如减税或基础设施政策。考虑到剩余的议程项目,以及民意调查显示选民对通胀的持续焦虑,清单上的剩余政策不会对赤字产生有意义的影响,但可能会对能源、清洁技术和医疗保健等行业产生重大影响。

该行称,这次选举当然也可能产生重大的地缘后果,对宏观市场产生影响,但其影响是不一致或不明确的。例如,许多投资者向大摩表示,在美国试图说服邻国进一步协助边境安全之际,共和党的控制可能会增加关税风险,从而给墨西哥的增长带来阻力。另一方面,共和党政府也可以对近岸外包采取更严格的激励措施,墨西哥可以从中受益。因此,净效应尚不清楚,并且可能朝任一方向倾斜。

摩根士丹利强调:“在某些情况下,选举可能会成为宏观事件,最明显的是选举前的经济衰退。尽管我们经济学家的基本假设是美国可以避免这一结果,但他们也认识到这种可能性并不遥远。在这种情况下,投资者将此次选举视为财政应对措施的催化剂,并对利率和股市产生影响,这是正确的。”

“在这里,我们建议投资者少关注哪位候选人赢得总统宝座,而更多地关注一个政党能否取得足够大的胜利,以控制除白宫之外的国会,”该行建议称。

从历史上看,这种“统一”的政府成果往往会带来更大、更快的刺激反应,因此相对于“分散的”政府成果,可能成为推动收益率和股价走高的更强大力量。#2024宏观展望#

(来源:ZeroHedge)

那么,投资者当前应采取何种措施?摩根士丹利在指南中写道:“目前我们认为准备比行动更有意义,如果以最近的历史为鉴,这将是一场势均力敌的竞选,2022年中期选举标志着四年来第四次不到1%的选票有效决定了众议院、参议院或白宫的控制权。”

“此外,迄今为止的民意调查在预测结果方面非常糟糕。考虑到通货膨胀与总统批准的密切程度,通货膨胀可能会对这次选举产生巨大的影响,但在最近经济减速的背景下,这种影响可能会减弱。”

摩根士丹利最后总结称:“因此,在我们等待一些可以为我们提供见解的数据时,我们将做功课并分享结果。深入研究正在发挥作用的关键政策的影响,您可以用它来研究。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26