人民币触及2008年最低点!前外汇官员:波动在可承受范围内 必要时央行有实力干预

FX168财经报社(香港)讯 在中国人民银行将官方指导利率固定在全球金融危机以来的最低水平后,人民币兑美元汇率周二跌至2008年的近15年低点。中国前外汇官员则呼吁冷静,表态人民币波动在可承受范围内,必要时央行有实力干预。

人民币在10月连续第八个月下跌后,已经延续到11月,这是自1994年中国统一市场和官方汇率以来最长的月度跌幅。开盘前,中国人民银行(PBOC)将中间价定为7.2081美元,为2008年1月24日以来的最低水平,这比之前的定盘价7.1768低313个点或0.43%。

外汇交易员认为官方指引跌破7.2的关键水平意味着,当局将允许人民币进一步走软。中资银行的一位交易员表示,人民币汇率下跌是因为定价符合市场预期。自8月下旬以来,官方人民币中间价持续设定在高于预期的水平,市场参与者将其解释为官方试图阻止人民币快速贬值的一部分。

周二的指导利率比路透社估计的7.2070低11个基点,在岸人民币兑美元开盘报7.3201,很快触及2007年12月26日以来最低点7.3280。午盘报7.3126,较前一交易日收盘价下跌76个点。

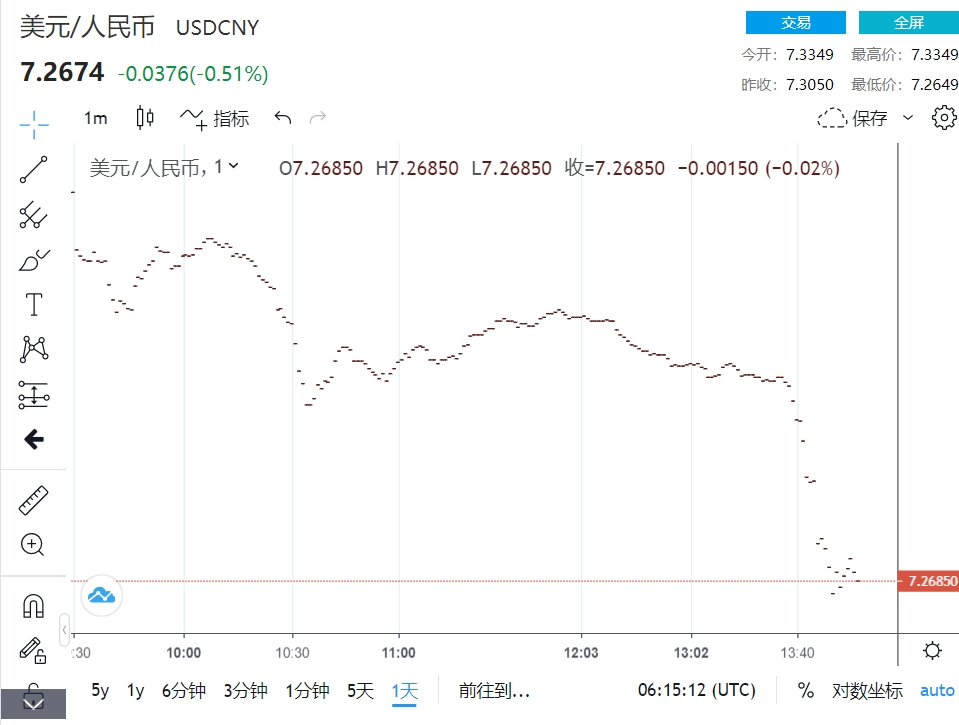

截至11月1日午盘14时:

美元/人民币

离岸人民币

华侨银行分析师在一份报告中表示,人民币疲软反映近期美元走强,以及中国经济数据悲观和新冠疫情中断。美联储近几个月来,激进的货币紧缩政策支撑了美元和美国的收益率,投资者正在关注本周的货币政策会议,以寻找有关未来加息步伐的新线索。

分析师补充说:“加强新冠预防和临时封锁措施可能会引发对中国经济增长的更多担忧,”并指出人民币兑美元的下一个支撑位可能是7.4。

一位消息人士告诉路透社,中国的新冠疫情限制措施迫使迪士尼上海度假区周一暂时关闭,而由于冠状病毒的限制,11月份苹果公司iPhone的主要合同制造工厂的产量可能下降30%。

“在不放松与新冠相关的限制的情况下,面向外部的制造业是增长的唯一提供者,”SPI资产管理公司的管理合伙人Stephen Innes提到。“因此,在全球需求疲软的情况下,人民币贬值是支持出口的先决条件。”

不过,在曾经长期任职外汇管理部门的中银证券全球首席经济学家管涛看来,人民币目前的波动尚在可承受范围内,并且如果汇率过度波动影响金融稳定和物价稳定,中国央行有足够的实力干预外汇市场。

“中国外汇市场总体上平稳有序,银行结售汇顺差依然较多,市场主体没有出现抢购和囤积外汇的恐慌。此外人民币汇率波动对国内物价也没有产生大的冲击,不像欧元区和日本面临本币贬值叠加大宗商品价格上涨的输入性通膨压力,”曾经担任国家外汇管理局国际收支司司长的管涛在接受彭博专访时说。

面对二十年来最强势的美元,日本等国相继采取了口头及入市干预外汇市场。中国今年对汇市波动的应对则相对克制,尽管采取了中间价调节等一系列间接手段稳定预期,但央行迄今尚未明显入市干预。就外汇存底和政策工具而言,中国不缺少干预汇市的能力,而目前采取温和手段的原因可能同管涛“汇率波动尚在可承受范围内”判断一致。

管涛表示,将来如果有需要,中国也不排除会用外储干预。“如果有投机者做的比较过分,中国央行肯定比日本央行更有实力干预外汇市场,”管涛说,因全球人民币外汇成交量小于日元,且中国贸易大顺差、而日本为逆差,加上中国外汇存底无论用传统还是最新指标看都比较充裕,规模远高于日本。

“至于什么情况下央行会直接出手,投机者自己去想吧,因为央行没有必要向投机者亮出所有的底牌,”管涛说。

管涛称,迄今为止,人民币汇率波动既没有影响金融稳定,也没有影响物价稳定,故没有对货币政策形成束缚。“只有人民币汇率灵活,才能降低对行政干预的依赖,才能保持货币政策独立性。”

尽管同样面临汇率贬值和大宗商品价格上涨的压力,但中国的通胀水平维持低位。根据统计局的数据,9月中国居民消费价格(CPI)同比上涨2.8%,继续维持在3%以下的低水平,与欧美今年8%以上的高通胀对比鲜明。

同时中国工业品出厂价格指数(PPI)也稳步下行,9月回落至0.9%。通胀压力温和为中国在海外央行紧缩之际相对独立地采取宽松的货币政策创造了条件。今年中美利差扩大和人民币兑美元贬值带来了较大的资金外流,根据中债登和上清所的数据,今年境外机构已经连续8个月减持中国债券,累计流出金额超过6000亿元;A股市场近期也多次出现外资抛售。

管涛对此表示,考虑到中国是大型开放经济体,这种规模的跨境资金流动影响有限。此外,中国股市债市体量大,能够较好吸收这种冲击;作为贸易顺差国,中国有正的外汇现金流,也能够应对这些资本流出。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56